(報告出品方/分析師:國聯證券 陳夢瑤)

1. 東鵬飲料:風雲再起,國産功能飲料龍頭崛起正當時公司成立于1994年,于2003年完成全民所有制企業改制,2009年推出瓶裝“東鵬特飲”大舉進軍能量飲料行業,2013年起公司開啟全國化擴張。

經過多年發展,公司成功塑造了行業大單品“東鵬特飲”,此外旗下還包括油柑檸檬茶、陳皮特飲、各類草本涼茶、包裝飲用水等産品。目前,東鵬飲料已經形成廣東、安徽、廣西等輻射華南、華東、西南主要市場的生産基地,銷售網絡覆蓋全國近200萬家終端門店,銷售規模在功能飲料行業坐二望一。

1.1. 曆史沿革:源于廣東,走向全國

公司近30年發展曆程主要可分為三個階段:

第一階段:1987-2002年,國營時期。

公司創立于1994年,前身為深圳國營飲料廠,曆史可追溯至1987年,是國有老字号飲料企業,早期公司主要生産涼茶、包裝水等産品。

1997年,公司成功推出東鵬特飲維生素功能飲料,并在1998年獲得保健品批文,但受限國企體制并未提出全國擴張計劃,公司主要市場僅限廣東本土,整體表現乏善可陳。

第二階段:2003-2013年,民營改革。

2003年,國企改革風潮下,東鵬飲料迎來發展新契機。公司通過"員工集資持股"實現全民所有制企業改制,此前擔任公司銷售副總經理的林木勤先生成為公司掌舵者,随後通過産品推新和成本管控,營利穩步提升。

2009年,公司推出瓶裝版東鵬特飲,以差異化的産品包裝打破消費者對罐裝功能飲料的傳統認知,同時以極具性價比的産品定價在貨車司機、工人等藍領群體中快速打開市場,成功切入功能飲料行業。

第三階段:2013年至今,發力全國。

公司在2013年簽約謝霆鋒為品牌代言人,開啟全國化布局;2015年起東鵬飲料正式确定“品牌年輕化”戰略,以“累了困了喝東鵬特飲”,“年輕就要醒着拼”等一系列品牌語進行宣傳;後經多年深耕成功在全國範圍打造知名大單品 “東鵬特飲”,同時借助紅牛商标糾紛的戰略機遇做大全國市場,并于2021年成功登陸A股。

當前,公司已在廣東、安徽、廣西等地建立輻射華南、華東、西南主要市場的生産基地,銷售網絡覆蓋全國近200萬家終端門店,市場份額穩居行業第二。

1.2. 股權架構:家族化運營股權集中,管理層團隊經驗豐富

公司為家族化管理模式,林木勤先生家族持股集中度較高。公司董事長林木勤先生為公司實控人,當前直接持股49.74%,疊加其間接持股、兄弟、子女配偶持股等,家族合計持有公司近70%股權。公司十大股東中,天津君正投資持股9%是唯一的戰略投資者,東鵬遠道持股1.18%為公司三大員工持股平台之一。

董事長深耕行業30年,管理層團隊經驗豐富。林木勤先生在執掌東鵬前,曾任奧林天然飲料公司部門經理,熟悉原料采購、技術開發、産品生産、渠道銷售等飲料産銷環節。掌舵東鵬後,其立志将東鵬打造為知名飲料民族品牌。

公司核心管理層團隊穩定,外聘人員具有豐富從業履曆。除董事長外,公司執行總裁與多位副總裁均為公司創始元老,長期堅守飲料行業,核心團隊穩定利于公司維持穩定的長期發展戰略。同時,公司外聘高管均有豐富從業履曆,多行業背景資源有效賦能公司發展。

1.3. 主營業務:東鵬特飲為核心,“能量 ”矩陣擴容品類

公司核心大單品為東鵬特飲,産品矩陣涵蓋提神功能飲料和特色地方性植物飲料。公司主要産品分為三類,核心為東鵬特飲系列大單品,主要規格為500ml大金瓶、335ml金罐,250ml金瓶、250ml金罐、250ml金磚以及250ml金鑽6種産品,另有衍生出東鵬0糖、東鵬加氣、氣泡特飲等年輕化、健康化新品。

在特飲大單品系列外,公司布局“能量 ”産品矩陣,橫向持續擴充品類,其中特色植物飲料包含各類獨具廣東地方特色的油柑、陳皮、冬瓜等植物草本飲料;其他品類中則包含RTD咖啡、包裝水、女性功能飲料等産品。

2016年起,功能飲料行業龍頭紅牛深陷商标之争,品牌内耗導緻市場份額下滑,長期穩定的行業格局有望重塑,第二梯隊公司迎來崛起良機。

根據相關新聞,2016年10月,泰國天絲向華彬紅牛發起商标侵權訴訟,要求華彬紅牛停止使用“紅牛”品牌,原因為其與合資公司的20年紅牛商标許可協議已于2016年10月6日到期且未續期,紅牛維他命在此後生産銷售紅牛飲料屬于商标侵權。但華彬集團提出,雙方簽訂了50年《協議書》,目前授權仍未到期,并繼續生産銷售紅牛維生素功能飲料。

自2016年訴訟提出後,泰國天絲與華彬紅牛又進一步在多領域涉及法律糾紛,此後華彬紅牛市場份額逐年下滑。2021年華彬紅牛仍有近200億市場規模,但近年屢次敗訴後無法進行有效廣告宣傳、同時經銷渠道合作商逐漸退出,市場規模預計持續下滑,空缺份額有望帶來行業格局重塑,行業第二梯隊公司迎來崛起良機。

2.1.能量飲料行業:軟飲行業後起之秀,高增速成長賽道

軟飲料行業增速放緩,規模趨于穩定。

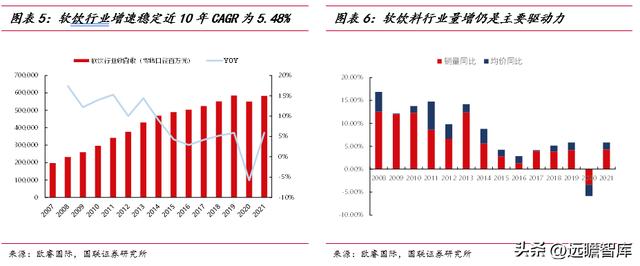

根據歐睿國際數據,2021年我國軟飲料行業零售額達到5829億元,同比增長5.9%,行業規模較2010年的2966億元接近翻倍。

從增速看,行業近5年零售額CAGR為2.54%,近10年CAGR為5.48%,在2019年規模見頂後增速放緩,整體規模趨于穩定。2020年受新冠疫情影響,行業規模下滑5.77%,2021年伴随疫情好轉消費場景複蘇,零售規模回升至2019年水平。

量增仍是軟飲行業主要驅動力。

從銷量角度看,2021年我國軟飲料行業銷量為883億升,同比增長4.29%,近10年銷量CAGR為4.10%。均價角度,2021年行業均價為6.6元/升,同比增長1.54%,近10年行業均價CAGR為1.33%。綜合量價角度,軟飲料行業主要增長仍由量增驅動,均價提升相對緩慢。

東鵬飲料産品主要聚焦功能飲料中的能量飲料品類。

根據中國軟飲料分類标準,功能性飲料作為特殊用途飲料其定義為通過調整飲料中營養素的成分和含量比例,以适應某些特殊人群營養需求的飲品,該品類包括運動飲料、能量飲料、營養素飲料和其他特殊用途飲料四大類。

其中,能量飲料主要為在水中加入維生素、葡萄糖、礦物質、電解質、賴氨酸,以及咖啡因、牛磺酸等成分的飲料,通常具有提神、抗疲勞和補充體能等作用,目标消費群體主要為體力損耗較大的重體力勞動群體如工人、司機、外賣員,有熬夜提神需求的白領群體以及學生等群體。

功能飲料在我國發展時間較短,30多年發展曆程主要經曆3個階段:

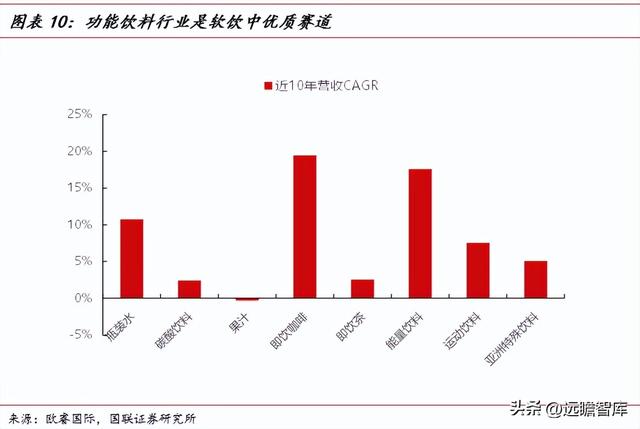

我國功能飲料行業作為軟飲後起之秀,仍處于需求增長主導行業發展階段,近年複合增速領跑軟飲子品類,是高增速優質賽道。

根據歐睿數據,2021年我國功能飲料行業規模為537.34億元,同比增長9.97%,近10年營收CAGR高達17.59%,是軟飲子行業中複合增速第二高的品類,僅次于基數更低更為小衆的RTD咖啡品類。近5年行業增速逐漸放緩,但零售額CAGR仍有9.37%,相較軟飲行業平均2.5%的增速高出近三倍。

國産品牌低價策略快速做大市場,行業均價下行。

從量價角度看,近10年功能飲料銷量CAGR為19.32%,銷量增長是行業核心增長因素。而2014年起,行業均價同比連續4年下行,主要由于2014年左右依靠主打低價競争策略的東鵬、樂虎、體質能量等區域性品牌普遍開啟全國化進程,市占率提升帶動行業均價下行。

短期來看功能飲料行業當前仍處于高速增長階段,需求增長驅動行業規模擴容,同時核心消費群體普遍價格敏感度較高,注重産品性價比,行業均價預計短期難以提升。

2.2. 行業空間:場景擴容空間十足,對标海外人均偏低

功能飲料行業消費場景多元化,消費群體年輕化共同驅動行業擴容。伴随近年消費者教育提高,我國功能飲料品類消費群體擴大化,消費需求細分化、消費場景多元化。從消費者畫像看,功能飲料的主要消費群體從原先快遞員、司機、醫護人員、藍領工人等重體力消耗群體,逐步擴大至年齡更低的白領、學生、電競玩家等熬夜提神需求群體。

從消費場景看,從最初的加班、熬夜、疲憊時的提神補能,逐漸延伸至聚會、休閑社交、戶外運動等更廣泛的場景。此外,部分品牌針對性地開發新品,目标為電子電競、音樂節、酒吧等消費場景,推動功能飲料消費群體年輕化。

我國功能飲料消費群體持續擴容,未來5年行業規模有望達到760億元,增量空間接近40%。功能飲料消費群體的不斷擴大和消費場所的多元化是我國功能飲料消費持續增長的長期驅動力量。

根據歐睿國際預測,我國能量飲料行業銷售規模未來5年零售額CAGR預計為7.19%,行業仍有望以高于軟飲行業平均的增速發展,2026年預計規模達760億元,較當前537億的市場有近40%的增量空間。

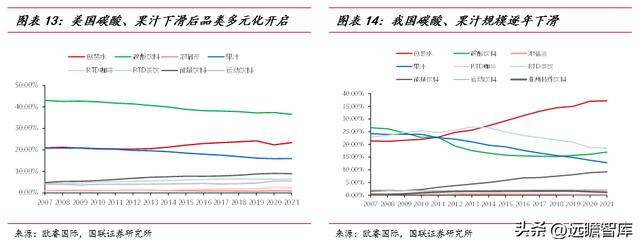

以海外市場發展趨勢看,當碳酸飲料、果汁等傳統飲料品類規模開始下滑後,飲料行業逐漸開啟多元化發展,行業品類結構迎來更替,功能飲料等偏小衆品類增速上行,替換部分碳酸飲料、果汁市場份額。我國軟飲行業呈現相同趨勢的同時規模擴容潛力更大。

以美國軟飲行業發展曆程和結構變動看,2007年後功能飲料是占比提升最高的子品類。

2007年美國軟飲行業子品類中碳酸飲料、果汁零售額口徑占比分别為43.07%/20.86%,合計63.93%,而相對小衆的RTD咖啡、RTD茶飲、運動、功能飲料合計占比僅為14.08%。

此後14年中,碳酸和果汁品類在美國軟飲市場占比逐年下滑,截至2021年合計降至52.51%,下滑11.41個百分點,而RTD咖啡、RTD茶飲、運動、功能飲料等品類合計占比提升9.20個百分點至23.28%,其中功能飲料占比提升4.14個百分點至8.93%,為占比提升最高的子品類。

2021年我國功能飲料結構占比與美國接近。對比看,2007年我國軟飲前三大品類碳酸、果汁、RTD茶飲零售額口徑下占比分别為26.59%/24.19%/22.86%,合計73.64%,2021年下滑25.31個百分點至48.33%,而功能飲料占比由2007年的1.61%提升至9.22%,在軟飲行業中占比與美國接近。

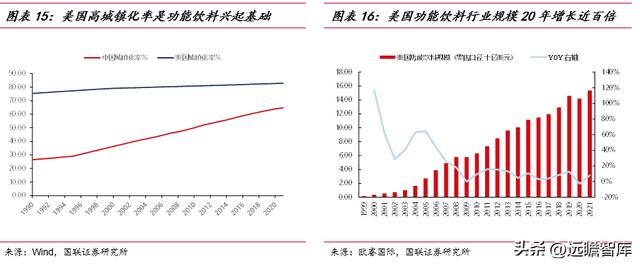

我們認為,高城鎮化率是功能飲料發展提供必要的基礎,而我國人均工作時長高、外賣需求旺盛、網民數量龐大等差異化特點為功能飲料持續高增長提供助力,未來市場潛力有望超越美國等成熟市場。

從城鎮化率角度看,1997年紅牛進入美國時,城鎮化率已達到70%以上的高度發達階段,較高的城鎮化率提供了足夠有消費能力和需求的藍領、白領勞動群體,而供給端具有提神補能的産品仍為傳統的咖啡與碳酸飲料。因此當紅牛在創造能量飲料品類後,承接了快速增長的替代需求,同時引領行業高速發展,美國功能飲料行業規模從1999-2021年增長近百倍。

1995年紅牛進入我國時,城鎮化率僅為30%左右,同時我國軟飲料行業仍處于初步發展階段,主流的碳酸、果汁、RTD茶均在導入初期,行業競争激烈。在消費群體小、消費者教育缺失疊加較高的産品定價等因素影響下,作為龍頭的紅牛在2010年前未能引領行業快速發展。而2010年後,城鎮化率達到50%左右進入基本城鎮化階段,需求群體初步顯現,我國功能飲料行業在2010年起增速增至43.48%,行業進入發展快車道。

相較于海外市場,我國功能飲料行業需求端潛力更大,大基數的新藍領、白領、學生群體是核心增量。

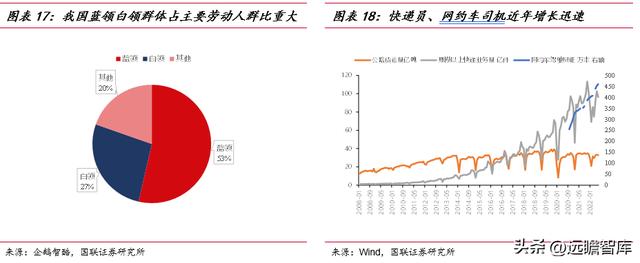

根據企鵝智庫數據顯示,我國藍領/白領群體為4億/2億左右,分别占我國總勞動群體的54%/27%。同時,藍領群體内部結構也在發生改變,大量藍領群體從第二産業向第三産業流動,職業方向從傳統的産業工人向快遞員、外賣騎手、網約車司機等新藍領職業轉變,此類群體具有工作時間長、需要駕駛交通工具的特征,對熬夜提神、保持清醒有較大需求。

對比公路貨運量、快遞業務量以及網約車駕駛證數據,公路貨運量2013年後趨于穩定,而網約車、快遞業務在近10年快速起量,因此網約車和快遞從業人員正取代貨車司機成為功能飲料新增消費群體。

白領群體人均工作時長增長,加班熬夜直接提升提神需求,間接催化外賣騎手規模。

根據OECD數據,2020年我國人均周工作時長為46小時,遠高于功能飲料市場較為成熟的日本、美國的34/33小時。同時,工作時長增長壓縮白領群體烹饪時間,催生外賣行業繁榮,美團外賣活躍用戶數從2015年的970萬增至2021年的5700億人,對應2021年有527萬騎手在美團獲得收入,而外賣騎手也是功能飲料主要消費群體之一。

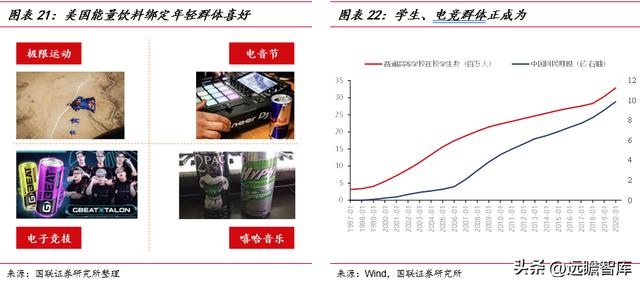

美國功能飲料主要通過與嘻哈、電音節、電競、極限運動等年輕群體的喜好相綁定,加速品牌年輕化,我國品牌正以類似方式強化年輕群體滲透度。

2021年我國高校學生與網民數量分别為3200萬/9.89億,龐大的人口基數下,我國功能飲料品牌也逐漸通過品牌冠名贊助、廣告插入、聯名等方式切入嘻哈音樂、電音節、電競、極限運動等熱門賽道,逐漸培養品牌在年輕群體中的滲透度。

對比海外各地區,我國人均功能飲料消費量仍有巨大增量空間,當前接近全球平均水平。我國功能飲料行業與美國類似,均起源于90年代末期,但發展程度較美國有較大差距,2021年我國人均功能飲料消費量僅為2.52升,全球平均值為2.39升。

2021年,美國/英國等成熟市場人均消費量分别為10.11/9.82升,分别是我國人均消費量的4.0/3.9倍;而同為東亞地區,在加班時長、潮流文化類似的日本,人均消費量也達到4.32升,較我國有近一倍差距。對标海外成熟市場,我國人均消費量仍有巨大增長潛力。

2.3.行業格局:龍頭陷入品牌内耗,第二梯隊趁勢崛起

2014年起,能量飲料行業伴随行業龍頭紅牛的商标糾紛,行業再起波瀾,行業集中度下行,第二梯隊公司迎來崛起良機。

泰國天絲進入中國後,先後推出紅牛維生素風味飲料與紅牛安奈吉飲料兩款産品與華彬紅牛的維生素功能飲料直接競争,同時奧地利紅牛也以純進口的模式進入中國市場。其中,華彬紅牛與泰國天絲2款紅牛外觀相似度極高,疊加網絡端兩者相互指責對方産品合法合規性,互相傾軋導緻品牌形象受損。同時,2014年後,行業中多品牌開啟全國化布局,其中國産品牌主要以模仿紅牛的口味做低價競争戰略為主,而外資品牌則更凸顯品牌個性,定價相對較高。

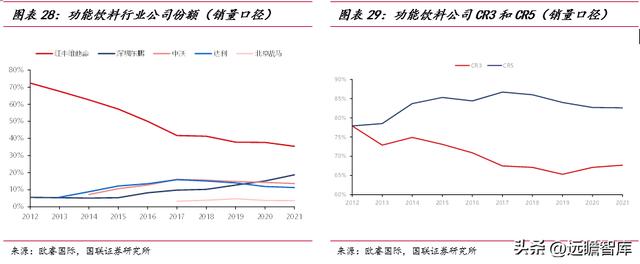

零售額口徑下行業集中度先升後降。

行業龍頭紅牛份額自2012年的82.1%下滑33.5個百分點,至2021年的48.6%,當前仍占據行業半壁江山。而行業龍二,東鵬飲料份額則在10年中增長12個百分點,2021年占據16.7% 的市場。

2021年,行業CR3/CR5分别為73.4%/82.5%,近10年中行業CR3/CR5呈現先升後降的趨勢,其中2014年CR3達到89.3%,2016年CR5達到93.2%。

行業集中度在紅牛陷入品牌内耗的早期有所提升,主要為第二梯隊的公司如東鵬、達利(樂虎)、中沃(體質能量)迅速抓住機遇布局全國化導緻。而後,伴随行業競争逐漸激烈,外資品牌魔爪、卡拉寶以及其他初創品牌進入,行業集中度下滑。

在銷量口徑下,紅牛份額下滑更多,第二梯隊公司品牌份額提升更高。

紅牛銷量占比自2012年的72.4%下滑37個百分點, 2021年僅為35.4%,銷量腰斬。而2-4位的東鵬/中沃/達利在2021年合計占據43.6% 的市場,超越紅牛。

2021年, 行業CR3/CR5分别為67.7%/82.6%,近10年行業CR3先升後降、CR5逐年下滑。其中,CR5與零售額口徑趨勢類似,而CR3則由于紅牛銷量快速下滑,整體呈現下行趨勢。2019年後,行業CR3小幅回升而CR5維持穩定,主要由于東鵬飲料崛起,逐漸占據同為第二梯隊的國産競品的市場份額。

2.4.RTD咖啡、RTD茶飲等輕成瘾性品類仍存機遇

公司在“能量 ”戰略下積極擴容産品矩陣,外延多為輕成瘾性品類。除圍繞能量飲料品類開發大單品外,公司正依靠自身積累的品牌勢能,以“能量 ”戰略為核心擴容品類。公司新品逐漸覆蓋RTD茶飲、RTD咖啡等同樣含有咖啡因且具有提升功效的輕度成瘾性品類,與東鵬特飲大單品共同構建泛能量飲料産品矩陣。

RTD咖啡進入發展瓶頸,行業高端化進程遲緩,性價比産品存在發展空間。

RTD咖啡在我國軟飲料市場中份額最小,占比僅10%。行業在2015年之前增速較高,但近年進入瓶頸期。

我們認為2015年後受益于各類新興現制咖啡品牌的燒錢補貼對中國消費者飲用習慣的培育,我國咖啡市場整體規模有望持續快速增長。但同時現制渠道咖啡産品的均價不斷下探疊加外賣普及影響下,RTD咖啡市場受到侵蝕。此外,RTD咖啡産品升級帶來的均價提升逐漸與現制咖啡價格區間重疊,自身産品力難以突破現制咖啡的壓制。

拆分量價看,2017-18年期間行業增長短暫的由均價提升帶動,但随後占比逐年下滑。

從市場份額看,當前RTD咖啡品類中,雀巢為絕對龍頭,占比為48%,2012年後份額持續提升,而星巴克、可口可樂的costa等定位高端的品牌市占率提升緩慢。

我們認為RTD咖啡受咖啡品類特性限制,難以與現制渠道産品力更強的現磨産品競争,因此走性價比路線,定位中低端市場,未來仍有發展空間。

RTD茶飲行業2015年後規模停滞,品類結構變化帶來機遇。

RTD茶飲是軟飲料行業中市場份額第二的細分品類,但近年市場規模持續走低,近5年行業零售額從2016年的1186.18億元降至2021年的1080.73億元,5年CAGR為-1.84%。

中國RTD茶飲市場由于包含涼茶品類,市場規模較大,去除涼茶公司後,傳統茶飲料公司由頂新康師傅和統一占據主導地位,2021年市場份額分别為31%和17.3%,當前行業CR3為58.7%/CR5為72.7%。農夫山泉近年憑借突然走紅的新品茶π以及布局10年的東方樹葉占據市場10.2%的份額,位列第三。

RTD茶飲料與RTD咖啡行業存在類似問題,産品受現制茶飲渠道的壓制。但近年,無糖茶飲料由于符合健康消費趨勢,銷量快速增長,且進入此類細分行業的公司逐漸增多,預計無糖茶将成為茶飲料行業新的風口,品類結構變化有望幫助RTD茶飲行業扭轉頹勢。

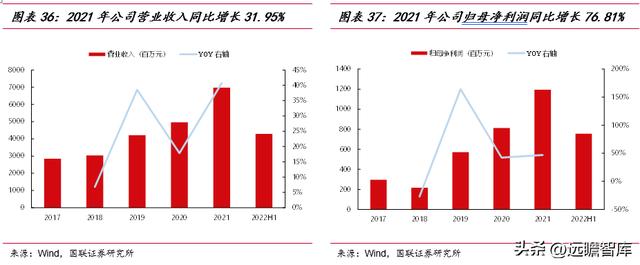

公司圍繞東鵬特飲這一大單品為核心,通過“能量 ”模式擴容産品矩陣,進一步擴大目标消費群體,2021年營收規模近70億,近三年營收複合增速達31.95%,同時伴随全國化擴張,營收表現加速兌現,2023年有望突破百億規模。從财務視角看,公司多項經營數據均處于軟飲料行業領先水平。

3.1. 公司運營:全國化進程穩步推進,營收加速兌現

2019年起公司營收、利潤增速伴随東鵬特飲全國化布局加速兌現。

2021年公司實現營收69.78億元,同比增長40.72%,近3年營收CAGR為31.95%,其中核心的東鵬特飲大單品2021年貢獻營收65.92億元,同比增長42.34%。公司2021年實現歸母淨利潤11.93億元,同比增長46.91%,近3年利潤CAGR為76.81%。公司2017年推出500ml大金瓶後,采用性價比打法布局全國化,2019年起營收、利潤增速較2018年大幅改善并維持高增長。

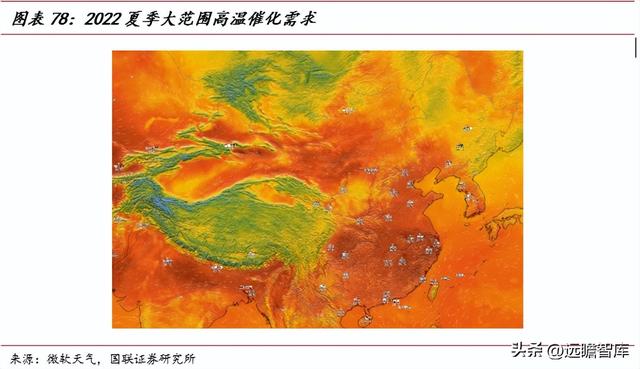

2022夏季高溫催化,業績彈性可期。

公司2022H1實現營收42.91億元,同比增長16.54%;歸母淨利潤7.55億元,同比增長11.66%。單Q2實現營收22.85億元,同比增長15.99%;歸母淨利潤4.10億元,同比增長22.75%。公司上半年受華東地區疫情反複、華南雨季提前等因素影響,部分消費場景缺失,22H1營收增速略低于預期,但伴随2022年夏季全國大範圍持續高溫對補水補能需求的催化,公司下半年業績展現彈性,單Q3實現營收/歸母23.5/4.1億,同比 25.3%/ 28.3%。

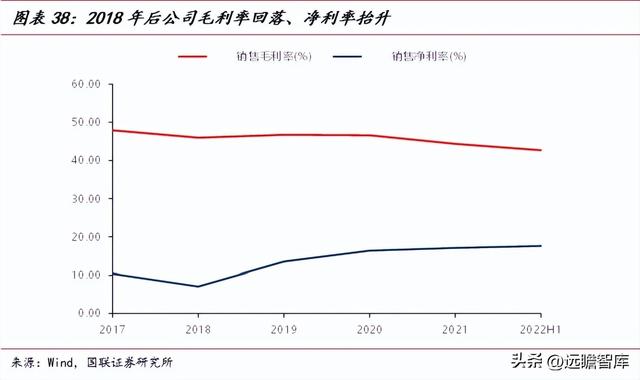

2018年後,公司毛利率略有下滑、淨利率大幅改善。

2021年,公司毛利率為44.37%,較2017年下滑3.55個百分點,上遊原料成本上行疊加産品多元化初期尚未形成規模化效應,公司毛利率水平略微承壓。

2021年,公司淨利率為17.10%,較2017年的10.41%提升6.69個百分點,其中2018年毛利率為曆史低點,主要由于公司在2018年世界杯期間投入較大品牌宣傳,而後公司廣告投放更為理性,淨利率逐年回升。

短期看,成本端公司核心原料PET和白糖等已呈現回落趨勢,長期看公司産品矩陣擴容、高毛利大金瓶繼續下沉後,毛利率存在提升空間;而伴随公司品牌宣傳、渠道推廣更為精細化運作,公司淨利率有望持續提升。

3.2. 公司産品:大單品策略卓有成效,品類擴容有望打開增量空間

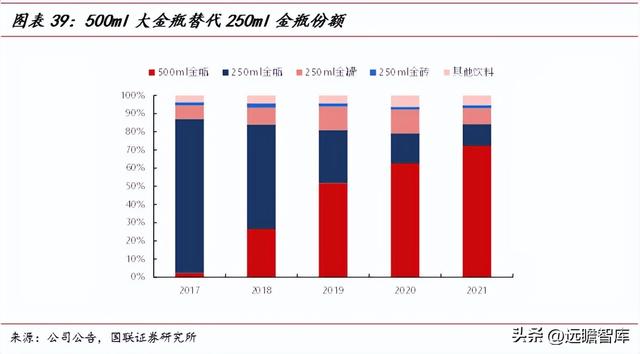

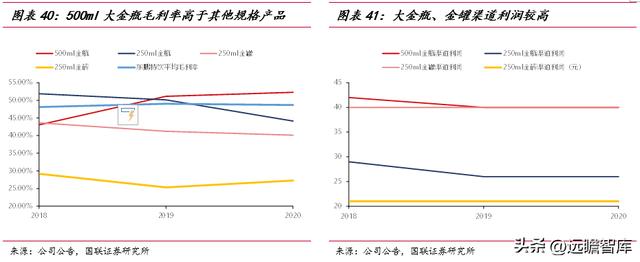

東鵬特飲作為核心大單品,當前貢獻公司近95%營收。公司營收占比中,東鵬特飲4款金裝産品是營收貢獻的中堅力量。2021年,公司500ml金瓶/250ml金瓶/250ml金罐/250ml金磚的占比分别為72.14%/12.18%/8.57%/1.77%,合計占公司主營收入的94.66%。

從細分産品營收結構看,公司在2017年推出500ml大金瓶後,其快速成長為核心産品,在5年内基本完成對250ml金瓶的替代。2017年,公司核心産品為250ml金瓶東鵬特飲,貢獻營收24.13億元,占比為84.95%;2021年其營收下滑至8.48億元,占比為12.18%。500ml大金瓶作為替代250ml的主力産品,2021年貢獻營收50.24億元,占比為72.14%,近4年營收CAGR達203%。

500ml大金瓶和250ml金罐渠道利潤較高,經銷商推廣動力較強,是公司未來兩大主力産品。2020年,公司500ml金瓶/250ml金瓶/250ml金罐/250ml金磚終端售價分别為5元/3元/4元/2元每件,對應渠道利潤分别為40元/26元/40元/21元每箱,500ml大金瓶和250ml金罐具有較高的渠道利潤,經銷渠道推廣動力較強,是公司未來最重要的兩大主力産品,其中大金瓶主打性價比消費場景主要針對下沉市場,而金罐則直接對标行業龍頭紅牛,目标切入城市白領等消費能力更強的群體。

衍生品類仍處消費者培育期,占比穩步提升,未來全國化推廣有望塑造第二成長曲線。

2021年公司其他飲料合計貢獻營收3.72億元,近4年營收CAGR為37%,占主營業務收入5.34%,近4年占比提升1.63個百分點。其他品類主要為公司針對消費群體擴容後的試水新品或廣東本土地域性植物性飲料,當前公司已儲備包括果汁、茶飲、運動飲料在内多款新品,但目标消費群體仍在培育期。未來伴随全國範圍消費需求基礎逐漸成熟,産品進行全國化推廣後,有望打開公司長期增長空間。

3.3. 公司渠道:成熟市場精耕細作,新興市場大流通鋪開

公司銷售模式以經銷模式為主,直營、線上等模式為輔,形成了立體化、全覆蓋的銷售體系。軟飲料行業由于産品特性和消費場景的剛需性,當前主要銷售渠道仍然以小賣部、商場、超市、便利店等線下渠道為主。

根據歐睿國際數據,2021年我國軟飲料行業前5大銷售渠道分别為獨立小零售店/超市/量販/便利店/零售店,占比分别為50.4%/23.2%/9.3%/6.1%/4.4%,其中獨立小零售店/超市近15年渠道占比下滑8.5/2.0個百分點,而量販/便利店分别上增長8.0/5.2個百分點,軟飲在傳統渠道占比下滑而在現代渠道占比提升。

公司經銷渠道貢獻近9成營收,主要采取兩種模式:成熟市場精耕細作模式強化滲透,新興市場大流通模式快速鋪開。軟飲料主要消費需求仍為線下,經銷商是連接公司與終端市場的重要部分,公司2021年營收中經銷渠道貢獻88.63%。

當前公司已建立較為完善的經銷網絡,截至2022H1公司在全國範圍合作經銷商2590家。分區域看,廣東/廣西/華東/華中/華北/西南/直營線上經銷商數量分别為243/136/301/427/704/420/359家,2017年後華北、西南、直營渠道增長迅速,經銷商增長均超300家。當前,公司經銷渠道已覆蓋終端門店近200萬家,快速鋪開的經銷渠道為公司市占率高速增長提供夯實根基。

分模式看,公司精耕模式主要針對廣東、廣西、華東、華中等較為成熟的核心市場,公司在此類區域投入經驗豐富的銷售團隊,與經銷、批發、終端共同開發和維護市場,主要目标為:提升産品鋪市率,加強産品陳列辨識度和精準度,提高品牌影響力和渠道滲透度,加強公司對銷售網絡的控制力。

大流通模式針對其他新興區域,公司主要在當地與經驗豐富、實力雄厚的經銷商合作,由經銷商主要負責終端的維護與執行,而公司則為經銷商提供必要的廣告宣傳、營銷培訓與指導等支持。公司在成熟市場精耕渠道抵禦外來品牌進攻,同時通過大流通模式快速布局公司空白市場,兩種模式雙管齊下驅動公司份額躍居行業第二。

分區域看,公司廣東基本盤營收增速放緩,外省區域提供增量,省外省内營收占比趨于平衡。

2021年公司廣東/廣西/華東/華中/華北/西南/直營線上分别實現營收31.99/7.06/7.72/7.7.53/3.39/7.63億元,其中線上/華東/西南增速較高,同比分别 88%/ 79%/ 65%。

從占比看,公司廣東省内/省外/直營線上營收占比分别為45.8%/43.26%/10.94%,公司全國化進程推進下省外占比穩步提升,營收結構趨于平衡。

細分各區域毛利率,公司線下渠道中最為成熟的廣東本部市場毛利率水平最高,而華東、華北(含北方)地區毛利率水平較低,主要由于華東、華北地區是紅牛的傳統強勢區域,同時其他新興功能飲料品牌也在兩大區域多有布局,激烈競争導緻毛利率下滑。

細分各區域單經銷商營收,廣東/廣西/華東/華中區域單經銷商營收較高,分别為1285/699/292/211萬元,而其他區域單經銷商營收均低于200萬規模。

從增速角度看,2017-2021年廣東/廣西/華東/華中/華北/西南,分别增長12.61%/55.87%/164.75%/76.04%/47.26%/1.57%,華東、華中區域在精耕模式下單經銷商産出增長顯著,而其他大流通區域則主要依靠經銷商數量驅動營收增長,單經銷商營收增長較為緩慢。

3.4. 公司費用:成本承壓,控費得當

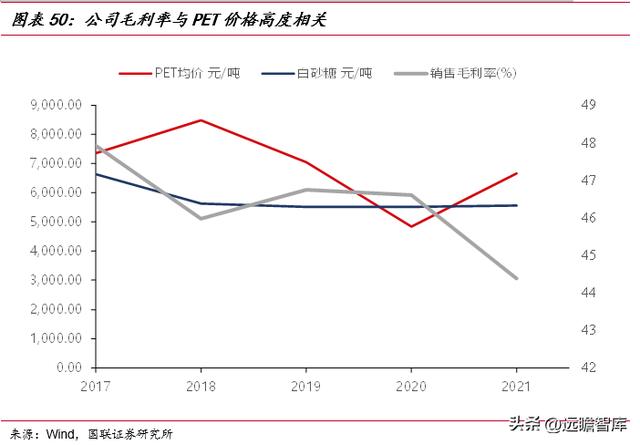

公司核心原材料為PET的瓶胚、瓶蓋、外帽以及白糖,合計占比超60%。成本端,2021年公司主要營業成本中材料/人工/制造/運費占比分别為80.0%/2.6%/12.0%/5.3%。

原材料中PET與白砂糖為核心原料,2021年占公司總采購費用合計達61.51%;其中PET瓶胚/瓶蓋/外帽/白砂糖占比分别為18.94%/5.24%/6.52%/30.81%。

公司毛利率與PET價格走勢高度相關。

公司2017-2021年期間毛利率的相對低點如2018、2021年均為PET價格上行區間,兩者呈現較強負相關性,且由于PET作為石油化工産品,價格受原油價格影響波動率較大,因此對公司毛利率産生重要影響,而原料中同樣占比較高的白砂糖則價格相對穩定,對公司毛利率影響偏低。

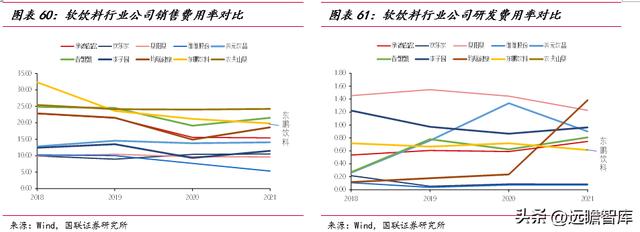

費用端,公司期間費用控制得當,近5年銷售費用率有大幅改善。

2021年公司銷售/管理/财務/研發費用率分别為19.61%/3.61%/-0.16%/0.61%,較2017年分别-9.41/ 0.47/-0.53/-0.14個百分點。其中,銷售費用率大幅降低主要為公司在上市前投入較多的品牌宣傳導緻,伴随公司知名度提升,廣告費用投放逐年下滑。

公司宣傳推廣投入逐年降低趨于理性,廣告與渠道費用投入逐漸平衡。

公司宣傳推廣費用分為廣告宣傳與渠道推廣兩類,在上市前公司為打造品牌知名度,在廣告宣傳端投放較大,2018年投入4.82億元,廣告費用率為15.88%,達到曆史高點。

2018年後,廣告宣傳費用率逐年下滑,而渠道推廣費用伴随公司精細化運營成熟市場同時加大渠道端冰櫃投放,費用占比逐年提升,2021年廣告/渠道費用率分别為5.28%/3.97%,投入逐漸平衡。

公司人員構成中,銷售、生産人員占比較大,2021年合計占比近85%。

從增量角度,公司銷售、管理人員增長較高,近2年分别增長1536、513人。公司在渠道端針對成熟市場啟動精耕模式後,對銷售人員數量需求增長,相應需配備更多中層管理人員組建和領導銷售團隊。

3.5. 同業對比:經營能力優秀,多項數據行業領先

公司毛利率、淨利率處于行業中遊水準。軟飲料行業公司在2020年起先後受疫情影響導緻需求下滑以及大宗品價格上行帶來的PET、白糖等成本上漲影響,毛利率普遍承壓。

其中行業龍頭農夫山泉通過原料鎖價、推新高毛利産品等方式有效應對原料成本上行壓力,2021年毛利率逆勢提升0.39個百分點至59.46%,大幅領跑軟飲行業。2021年東鵬飲料毛利率為43.75%,處于行業中遊水平,略低于主營植物蛋白飲料的養元飲品、承德露露的48.70%/46.32%,高于李子園、均瑤健康、香飄飄等乳飲料公司。

公司淨利率為17.29%與李子園、均瑤健康接近,位居行業中遊,低于養元飲品、農夫山泉,承德露露和李子園。

公司在近年持續拓展全國化,品牌投放維持在較高水平,未來伴随規模效應以及品牌投放精準化驅動,銷售費用率有望下行,淨利率水平有望躍居行業前列。

由于軟飲料行業不同品類間目标群體、産品邏輯存在差異,同時原料、包材等成本結構也有較大區别,行業間公司的毛利率、淨利率水平難以直接比較,但作為主打性價比競争策略的公司,且當前仍處于全國化布局階段,毛利率、淨利率未來仍有增長空間。

公司ROA、ROIC位于行業頭部水平。公司2021年ROA、ROIC分别為24.91%/32.61%,與行業龍頭農夫山泉的24.38%/33.03%不分伯仲,公司兩項數據均為行業頭部水平。從趨勢看,公司兩項指标近2年略有下滑,主要由于公司上市後募資投産新建産能,總資産和資本投入均有上升。同時,當前新增産能仍在爬坡期,而公司産品結構、品類擴容處于改善階段,預計伴随産能利用率提升,産品結構優化後,利潤釋放将帶動公司ROA、ROIC回升。

公司存貨周轉率僅次于香飄飄。2021年,公司存貨周轉率高達12.67,龍頭農夫山泉為6.66,經營固體乳飲料的香飄飄存貨周轉率行業領先達12.67。

主營植物蛋白飲料的養元/露露/維維分别4.42/4.93/5.68,而乳飲料公司均瑤和李子園周轉率相對更高分别為9.21/5.96。公司存貨周轉率位居行業第二,且近年始終維持在10以上,主要由于公司采用以銷定産的模式,存貨相對偏低。

公司資産周轉率行業第一。公司2021年資産周轉率為1.14,位居行業第一,農夫山泉以1.02位列第二。公司2019年後資産周轉率持續下滑,主要由于公司在産能建設上做提前投入,營收規模增速未能匹配總資産增長,預計未來伴随公司産品矩陣擴容以及全國化滲透提升,公司資産周轉率将逐漸回升。

公司銷售費用率處于行業中遊。

2021年,公司銷售費用率為19.83%,行業前兩位分别是的農夫山泉/香飄飄的24.22%/21.51%。公司銷售費用率在2018年位居行業第一,達32.34%,近3年顯著下降,主要由于公司在上市前投入較多的品牌宣傳導緻,伴随公司知名度提升,公司廣告費用投放逐年下滑,轉而更多投入渠道端。

公司研發需求偏低,費用率位居行業下遊。2021年,公司研發費用率為0.61%,在行業中處于相對偏低的位置。

我們認為,公司當前主要營收貢獻仍為東鵬特飲大單品以及其衍生品,産品更新主要集中于規格以及口感,暫無重磅新品研發需求。同時大單品滲透度尚未飽和,短期産品矩陣擴容時機仍未到來。未來伴随東鵬特飲滲透度逐漸飽和,公司開啟産品多元化後,預計研發投入将逐漸提升。

東鵬作為第二梯隊頭部品牌在産品、渠道、品牌等方面相較國産競品均有優勢,在紅牛品牌内耗份額下滑的戰略機遇到來時,公司果斷開啟全國化布局趁勢崛起,未來有望競争行業龍頭。

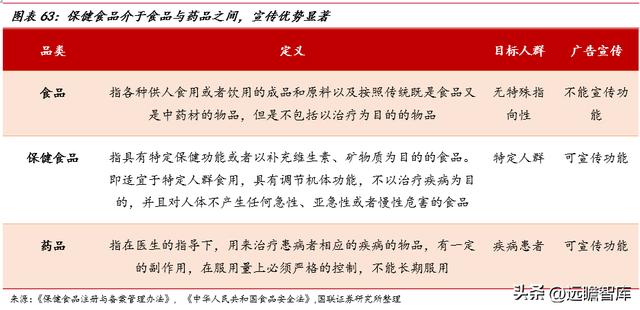

4.1. 營銷限制較少:保健食品認證,功效成分 宣傳口徑限制較少

公司産品具有保健食品認證,在成分添加上限制更小,相對更強的功效支撐疊加宣傳口徑限制更小,營銷推廣端具有一定優勢。公司東鵬特飲在90年代末就已獲得保健食品認證,是我國功能飲料行業少數獲得保健食品批文認證的産品,在産品外表具有“藍帽子”認證。

行業競品中紅牛所屬3家公司的4款在售産品中僅華彬紅牛和泰國紅牛安奈吉具有保健食品認證,而第二梯隊公司中僅東鵬特飲與達利樂虎獲得産品認證。此外,由于保健食品審批周期較長,進入我國市場時間較短的可口可樂魔爪、泰國卡拉寶等外資品牌也尚未獲得産品認證。

保健食品認證産品對咖啡因添加限制更小。

從功能飲料産品成分看,主要功效來源為咖啡因、牛磺酸等成分,其中咖啡因作為精神藥品管制嚴格,未獲得保健食品認證的飲料(除可樂外)普遍無法添加,主要依靠瓜拉納、馬黛茶提取物等天然提取物作為替代,如可口可樂魔爪美國版添加咖啡因而中國版用瓜拉那提取物替代,在功效上具有一定差距。而獲得保健食品批文的東鵬特飲添加咖啡因等用于提神的有效成分的限制相對更小,因此産品在功效成分相較競品具有優勢。

保健食品廣告宣傳口徑限制更小。

在營銷、廣告宣傳端,具有保健品批文的産品能在宣傳中标明産品添加特定成分以及功能,而未獲得認證的産品僅能以普通飲料性質宣傳,不能将功能特點作為賣點。而功能飲料主要以産品功能作為核心競争力,公司産品在宣傳上限制更小。

保健食品認證周期較長,公司有先發優勢。

保健食品認證獲得流程較為複雜,由于需要對産品進行配方論證、小試研究、中試生産、省局抽樣、理化毒理功能試驗、産品評審等程序,整體周期普遍需要3-4年,因此公司當憑借保健食品認證稀缺性有望在營銷端相較第二梯隊公司建立先發優勢。

4.2. 産品定位精準:疫後不确定性增加,性價比産品需求提升

疫後經濟不确定性增加,公司核心的藍領、白領群體消費動力減弱、對性價比産品需求提升,公司産品定位契合當前消費趨勢。

藍領、白領當前消費注重性價比與價格,除必需品外消費偏謹慎。根據企鵝智庫對公司産品主要的三類消費群體:白領、典型藍領(制造業)、新藍領(服務業)群體的問卷調查數據,當前選擇高性價産品比均為三類人群的普遍觀念,其中典型藍領/新藍領/白領占比分别為58.2%/63.5%/71.6%;占比第二的觀念為對價格敏感,同類商品選擇便宜的,典型藍領/新藍領/白領占比分别為32.1%/29.0%/17.2%。而從當前消費狀态看,除生活必需品外其他商品購買慎重的占比同樣較高。

疫後經濟複蘇緩慢,不确定性下消費者支出動力減弱。

根據中歐瑞安在2022上半年的問卷調查數據,受訪者中來自疫情和非疫情區域人群對于Q3的儲蓄調整預期中,均有超6成群體選擇提升儲蓄比,其中疫情區域群體意願更強。分收入群體和年份對比,高收入群體增強儲蓄占比意願更強,而中低收入群體2021年同比2020年儲蓄提升意願增強,但占比較高收入群體較低,中低收入群體可支配收入較少,在滿足生活剛需前提下難以有較多儲蓄提升能力。

東鵬特飲作為與紅牛直接競争的産品,主要依靠性價比取勝。

對比東鵬特飲各規格産品單價,500ml金瓶/250ml金罐/500ml氣泡飲折算單價分别為10/16/10元每升,而公司主流的競品如紅牛/魔爪/日加滿/力保健單價分别高達24/21.2/83.3/80元每升,公司各規格産品定價均與競品有較大差距。

公司不同規格産品定位的競品目标明确,且普遍以性價比作為核心競争力。

産品規格上,東鵬特飲推出的250ml金瓶、500ml大金瓶、335ml金罐特飲、0糖、氣泡特飲等規格産品,除了滿足各類消費群體在不同場景下的需求,各自均有較為明确的競争目标。

其中500ml大金瓶核心競争對手為國産品牌大瓶裝産品,公司通過附加防塵蓋給主要客群如卡車司機用作煙灰缸,與其他常規瓶裝産品差異化競争。250ml金罐則直接定位低價競争紅牛市場,以性價比取勝。

335ml産品主要定義為防禦型産品,核心對手為國産新品以及外資新品,公司在産品規格、包裝上做匹配,以應對新品介入。此外,0糖、加氣産品則主要針對年輕群體。

公司通過包裝升級換代、差異化價格競争、階梯化滲透不同市場,從受衆需求出發設計産品,産品競争力較強。

綜合判斷,我們認為在當前疫情時有擾動,經濟複蘇較為緩慢的大背景下,中下層消費群體面對未來不确定性,消費趨勢逐漸從追求品質與輕奢的消費升級轉向追求務實與性價比。公司産品從定價、規格、功效、功能等各方面相較競品均有較好的性價比優勢,當前經濟環境下,公司産品有望承接更多消費理念轉換的需求。

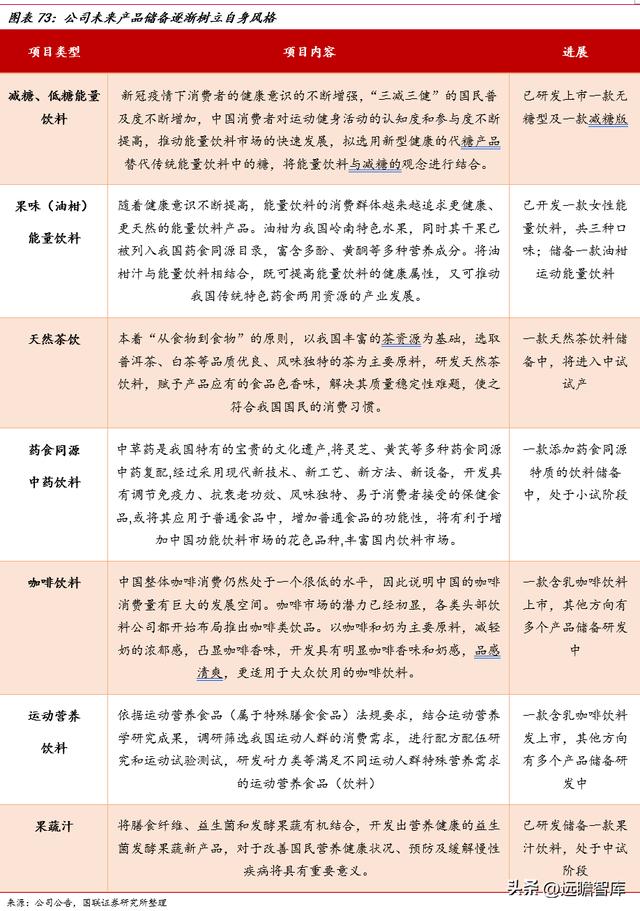

4.3. 研發創新獨立:功能性 植物性協同,打造差異化産品競争

公司逐漸加強能量飲料與植物性風味協同,同時研發儲備新品涉及廣泛,逐漸擺脫紅牛追趕者定位,打造差異化的産品矩陣。我國功能飲料行業當前産品同質化嚴重,早期國産品牌普遍以類紅牛産品打開市場,口味、配方、功能與紅牛類似。而近年行業新品也仍然以咖啡因、牛磺酸、B族維生素為核心配方,主打提神醒腦,行業缺乏創造力。

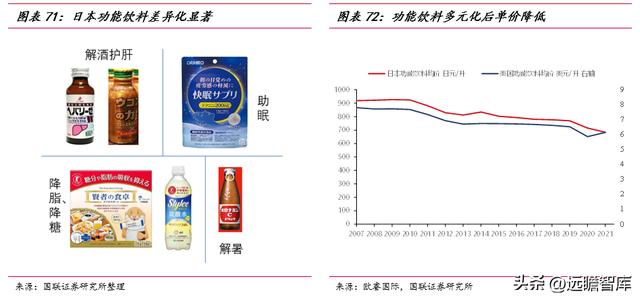

以日本為鑒,功能多元化、細分化是未來方向。

日本作為功能飲料成熟市場,與我國具有類似的工作文化、消費需求,其産品創新可作為我國功能飲料的發展借鑒。日本功能飲料發展成熟,功能飲料産品除提神功能外,另有降低脂肪吸收;改善視力、腸道、骨骼健康;抗過敏增強抵抗力;降低膽固醇、降糖、降血脂;改善睡眠等問題的細分功效。如Ukon no Chikara,産品含有姜黃素,用來緩解宿醉;Liverurso是全方位護肝飲品;Oronamin C主要以解暑功效為賣點,此外還有助眠、降糖等功效的固體飲料。

從日本、美國功能飲料發展趨勢看,行業多元化後單價出現下行,主要由于傳統功能飲料添加的牛磺酸、咖啡因成本較高,行業均價維持高位。多元化後,行業産品功能細分,高成本的化學合成添加物逐漸被其他成分替代,行業均價有望下行。

公司新品研發儲備逐漸體現公司自身資源禀賦優勢,樹立自身産品風格。

截至2022H1,公司除東鵬特飲外,研發儲備推出的新品已初步涵蓋0糖、氣泡化、植物風味、茶飲、果汁等品類。公司逐漸從單純模仿行業龍頭經典配方,向功能性飲料與特色植物風味結合方向發展。

當前,公司已逐漸探尋帶有廣東地方特色的油柑風味與功能飲料相結合,同時公司在陳皮、植物涼茶等藥食同源原料開發運營上有較為豐富的經驗。未來,伴随公司将兩者進一步結合,産品将逐漸脫離紅牛替代品的定位,走出公司自身産品風格。

4.4. 産能擴張超前:募資擴産,決勝未來

公司目标競争行業龍頭,超前布局産能,滿足未來發展需求。截至2021年末,公司擁有産能236.45萬噸,同比增長33.40%,公司當前産能較2017年增長近219%。從産能利用率看,公司2018年利用率略有下滑随後回升2021年達到71.42%。

公司完成擴産後,産能預計超300萬噸,較當前實際産能提升近80%。

2022H1末,公司在建産能主要為重慶、華南、長沙基地建設以及南甯、安徽基地産能提升,總投資額為29.25億元。所有項目達産後預計産能規模有望超300萬噸,相較于當前169萬噸的實際産能,有望增長近80%。

4.5. 渠道布局契合:強化線下冰櫃投放,加速飲料冷凍化推進

2022公司延續飲料冷凍化陳列戰略,終端冰櫃投放加速。

軟飲料行業在終端網點鋪設冰櫃是各大行業龍頭發展壯大的必經之路,當前行業頭部公司如可口可樂、康師傅、農夫山泉、統一冰櫃數量分别為100萬級—50萬級的規模,公司當前投放冰櫃數量仍不足10萬台,未來有較大提升空間。從公司渠道推廣費用看,2021年公司渠道推廣費用為2.77億元,同比增長124%,渠道費用中占比較大的為冰櫃投放費用。

從短期催化角度看,2022年我國夏季大範圍長時間的高溫催化了公司下半年的營收業績彈性,同時公司大力推進的飲料冷凍化契合了消費者需求。

根據新經銷數據,夏季79%的消費者會選擇購買冰凍飲料,其中81%的消費者會因為目标飲品非冰凍而選擇其他公司的冰凍産品。同時,終端投放冰櫃可以提升售單點銷量29%,根據終端渠道調研反饋,公司終端網點投放冰櫃後單店産出平均提升30%-40%。

我們認為當前公司終端冰櫃覆蓋率仍低于10%,未來增長潛力巨大,伴随公司持續推進飲料冰凍化陳列的戰略,夏季業績彈性提升。

5.1. 盈利預測

公司聚焦功能飲料業務,同時以“能量 ”戰略為核心擴容産品矩陣,逐漸涉足RTD咖啡、RTD茶飲品類。

我們預計未來三年500ml大金瓶渠道下沉以及250ml金罐進攻紅牛市場将是公司主要營收驅動力,其他飲料中新品暫無放量動力。

分品類看,核心的東鵬特飲品類預計未來三年營收分别為83.83/104.68/124.07億元,同比增速分别為27.17%/24.88%/18.52%,未來三年CAGR為23.47%;其他飲料預計實現營收3.2/3.5/3.8億元,同比增長-13.97%/9.38%/8.57%。

成本端,預計2022年大宗商品中原油、白糖價格上漲将持續影響2022年公司營業成本,但下半年已經進入回落趨勢,預計公司未來三年毛利率分别為:41.43%/43.07%/43.77%;其中東鵬特飲毛利率預計在高毛利率品類如500ml大金瓶持續下沉擴容的帶動下穩步提升,預計未來三年為42.73%/44.20%/44.79%。

5.2. 估值與總結

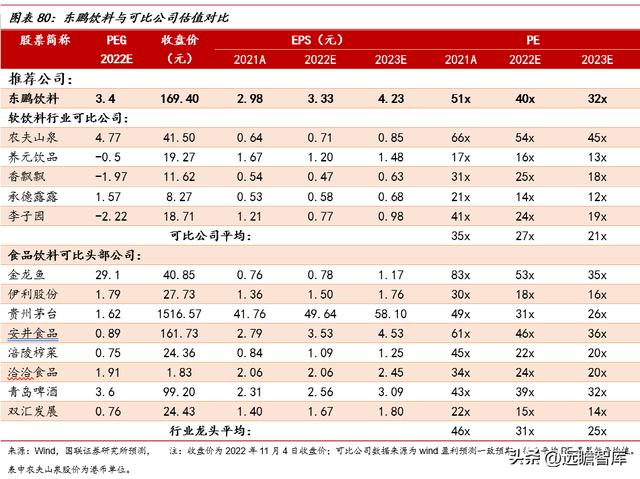

從可比公司估值看,東鵬飲料經曆大幅回調後,近日因三季報業績提速疊加世界杯行情,股價回升。2022年PE估值水平雖高于軟飲料行業可比公司平均35倍PE水平,但是仍低于闆塊龍頭農夫山泉估值。

我們認為東鵬飲料在軟飲料行業中作為龍頭之一,未來份額有望繼續擴張,估值相較行業平均應享有部分溢價。

對比食品飲料行業,東鵬飲料估值略低于部分龍頭公司。當前軟飲料行業下遊受夏季高溫影響需求超預期,上遊PET、白糖等價格有回落迹象,整體盈利能力在食飲各闆塊中處于中遊水平,未來三年東鵬飲料歸母淨利潤CAGR為21.39%,在類似業績增速以及确定性的食飲闆塊龍頭公司中估值水平略低,具備一定的投資價值。

根據絕對估值法,假設公司第二階段持續5年,2025-2029年增長率為8%,2030年起進入永續增長階段,永續增長率2%。同時,根據資本結構和融資成本,計算未來WACC為6.67%,結合第一階段2022-2024年盈利預測,計算得出公司股價為180.96元。

我們預計公司2022-2024年實現營收87.17/108.33/128.03億元,同比增長24.93%/24.27%/18.18%;實現歸母淨利潤13.33/16.93/21.34億元,同比增長11.77%/26.93%/26.03%,對應EPS為3.33/4.23/5.33元,對應當前股價PE為51x/40x/32x。

公司短期受益夏季高溫催化,Q3營收提速;中期有望借助龍頭品牌内耗獲取更多市場份額,長期看公司“能量 ”産品矩陣擴容有望開啟公司多元化發展道路,打開增量空間。

結合公司曆史估值、可比公司估值以及絕對估值,我們給予公司2023年45倍PE估值,目标價190.47元,。

原料價格波動的風險公司主要原料包括PET瓶片,白糖等,原油、白糖等大宗品價格上行将導緻公司毛利率水平下行。

行業競争加劇的風險功能飲料仍處于高速成長階段,行業不斷湧入新公司,如果行業競争加劇可能導緻價格戰發生,公司産品均價可能降低,費用投放可能提升,最終影響盈利能力。

核心大單品全國化擴張不及預期的風險公司大單品“東鵬特飲”貢獻近90%營收,當前依靠500ml大金瓶以及250ml金罐産品進行全國化推廣,如果全國化擴張不及預期将影響公司營收增速。

疫情反複氣候異常抑制消費需求複蘇公司産品主要在零售渠道流通,疫情等因素将導緻消費場景缺失,影響公司産品動銷。

——————————————————

報告屬于原作者,我們不做任何投資建議!如有侵權,請私信删除,謝謝!

精選報告來自【遠瞻智庫】遠瞻智庫-為三億人打造的有用知識平台|報告下載|戰略報告|管理報告|行業報告|精選報告|論文參考資料|遠瞻智庫

,更多精彩资讯请关注tft每日頭條,我们将持续为您更新最新资讯!