萬能險具備固定收益屬性在早幾年非常火爆,當時很多萬能險為了取得競争力,取消了保障功能,全保費進入投資賬戶,初始費用的收取和保單管理費一律不收,隻留下短期部分領取時收取的手續費。

由于萬能險保底利率的存在(2.5%-3.5%),這樣産品就符合了一般投資者對儲蓄型産品的理解,早幾年萬能險能做到年化收益5%以上,雖然低于P2P,但由于是持牌金融機構發行的産品,在理财市場上便具有了很強的競争力。

不過,由于萬能險在險資舉牌上市公司中發揮的巨大作用,即成為其主要的募資工具,後來被冠以擾亂資本市場的“妖精”之名;一些保險公司推出的短期内(通常1年内)免費退保的功能,也讓萬能險有了資産負債期限錯配的嫌疑。

于是乎,順理成章地,萬能險便被監管盯上了。從2016年開始,保監會出台的幾乎所有保險相關監管規定,都會捎帶上萬能險。就像銀監會出台的所有監管政策,幾乎都會捎帶上P2P一樣,萬能險從此也從神壇轉到了妖魔。

那麼萬能險到底是怎麼鬼?這産品到底有怎麼魔力能引起監管多次點名?惠組今天就通過以下幾個内容來帶大家了解萬能險的前世今生:

1.萬能險曆史起源

2.萬能險有哪些特點?

3.國内萬能險被監管盯上的原因?

4.市場上有哪些萬能險是值得投保?

一.萬能險曆史起源

萬能險起源于美國,由于當時傳統壽險普及率很高,而且那時的美國處在高通脹、高利率的經濟環境中,新保單不好銷售,但保險公司對保費永遠都是饑渴的,所以在1979年,聰明的美國保險人就發明了萬能險。

萬能險有傳統保險的保障功能,保單的現金價值可以随利率變化而變化,能在一定程度上抵禦通貨膨脹,加上繳費靈活等一系列優點,一經推出就廣受青睐。

根據LIMRA(美國壽險協會)統計 顯示:美國市場1985年萬能險占比為38%,此後一直保持在25%左右;在2003年第一季度,萬能險市場占比又提升至32%。

從80年代中期開始,萬能壽險在歐洲各國也顯示了強大的市場生命力。在很短的時間内,就搶占了英國、荷蘭等國的保險市場。在萬能壽險登陸亞洲市場以後,也 迅速風靡日本、新加坡、香港等地,成為市場銷售的主力險種之一。

萬能險進入中國的時候相對要晚一點,在2000年,萬能險才進入中國,但之後這類産品保費在國内險企一路高歌猛進。

二.萬能險有哪些特點?

多數人的第一反應可能都是這是一款“萬能”的保險,可對各類風險進行保障。其實這是大大的誤解,萬能險的“萬能”并非體現在保險的範圍上。

萬能壽險之“萬能”主要體現在于投保以後可根據人生不同階段的保障需求和财力狀況,調整保額、保費,交費靈活,确定保障與投資的最佳比例,讓有限的資金發揮最大的作用。它有三個特點:

1.交費靈活。可以任意選擇、變更交費期,可以在未來收入發生變化時緩交或停交保費,以後也可以一次或多次追加保費。

2.存取出靈活。允許投保人以任意提高或降低死亡保險金額,隻要保單積存的現金價值足夠支付以後各期的成本和費用就可以了。

3.鎖定下限收益。萬能保險現金價值的計算有一個最低的保證利率,鎖定最低收益的同時,還存在一個博取更高收益的機會。

三.國内萬能險被監管盯上的原因?

萬能險屢被監管點名監管必須有其存的問題,惠姐總結一下,主要有四大原因:

1.保費收入不可控

像長期健康險,保險公司每年都有穩定的續期收入,所以保費整體上是可以預期的。

而萬能險的繳費靈活,續期收入不可控,造成投資現金流的變動因素太強,資産匹配不容易,也會造成現金流風險。萬能險的内涵價值也比較低,影響保險公司的估值。

2.資金錯配的風險

美國的萬能險能夠玩得溜核心因素還在于他們的産品形态更穩定,大部分都是終身産品,國内的萬能險則激進得多,鎖定期退,一般1年或者2年之後可以按照賬戶價值退保。

對于中國保險公司來說,拿着這種随時可能減少的錢去做長線投資,無疑是風險很大的,具體來說是短線長配的問題。

3.大量消耗資本金

由于這類産品都要計提責任準備金,資金規模的迅速增加,也會加大準備金計提,從而消耗大量的資本金,造成償付能力不足,保險公司就采用發債、慕資、增加資本金等方法,提高償付能力。

保險公司的償付能力是監管紅線之一,保監會近年來出了很多規定來限制此類産品此類産品是完全能夠理解的,不能出現系統性風險是監管的底線。

4.對資本市場影響

由于産品周期過長,作為中期的儲蓄類型保險産品,吸引力就相對的下降,産品的規模也就大幅下降了。

但是短期内獲取了大量資金的保險公司,在資本市場頻頻舉牌的動作,被市場诟病認為萬能險都是短期資金,投入長期股權,就是資金錯配,這是一系列問題和隐憂。

四.市場上有哪些萬能險是值得投保?

1.保底收益。這個主要是确定這類型産品的下限,意思是最差的情況下,投保這類型産品的實際收益是多少。由于監管的原因,目前市場上最高的保底收益隻能是3%,超過的部分已經不審批了。

2.投保手續費。早期各險企為了提高産品競争力,萬能險是沒不收手續的,但是新的規定下保險公司至少得收取1%的,一般險企都是收1%-5%不等,對于投保用戶而言當然是手續費越低越好。

3.實際結算利率。雖然保單都有保底承諾利率,但是實際結算利率才是客戶最後能拿到的收益,如果實際結算利率>保底利率,那麼保險公司就按實際結算利率給客戶結算保單,而如果實際結算利率<保底利率,那麼保險公司就按保底收益給客戶結算利率收益。而實際結算利率則是考驗保險公司的資産端管理能力,這種說實話是最不好評估的,長周期下誰也不清楚保險公司的資産管理能力,隻能依據過往的數值來做推斷。

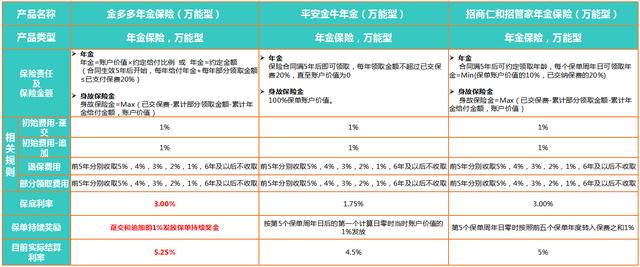

基于以上三個方面因素,惠姐選擇了市場上三款比較有競争力的産品供大家參考一下:

以上三款産品都是收1%的手續費,追加也是1%的手續費,退保與部分領取的費用也都是一樣的,前5年分别收取5%,4%,3%,2%,1%,6年及以後不收取。

不同的是金多多年金保險(萬能型)與招商仁和招管家年金保險(萬能型)都是保底3%,平安金牛年金(萬能型)保底承諾是1.75%,保底承諾平安稍微差一點。

實際結算利益方面金多多年金保險(萬能型)目前暫時能做到5.25%,招商仁和招管家年金保險(萬能型)能做到5%左右而平安金牛年金(萬能型)能做到4.5%。

僅從當前實際結算利率方面:金多多年金保險(萬能型)>招商仁和招管家年金保險(萬能型)>平安金牛年金(萬能型)。

但是需要注意的是,實際結算利率是由保險公司對資産端管理能力體現的,這個是長周期下的,是會上下浮動的,一時的優勢并不代表之後也會有優勢,還要看保險公司對資産端管理能力。

結語

僅從當前的數據來看金多多年金保險(萬能型)産品是不錯的,絕對優勢不明顯,但也沒明顯的短闆,保底有3%利率,保證了這個産品的下限,上限近期看還可以。

但是再過五年這個産品還能否保持得住這個收益率,這個說實話誰也說不準,長周期下就看大家資産管理能力了,看的是操盤手的天賦與運氣,一時的優勢并不代表長周期的優勢。

在銀行利率不斷下降的周期以及P2P連續暴雷的特殊時期,貌似這類保守型保險理财類産品也是資産保值的一個可選方案。

,更多精彩资讯请关注tft每日頭條,我们将持续为您更新最新资讯!