要說“卑微且委屈”的保險産品,增額終身壽絕對榜上有名,近幾年被監管一而再再而三的調整:

而現在,增額終身壽又雙叒叕被監管通報,面臨着整改:

消息一出,随即也刷爆了朋友圈。不過,我們發現很多保險從業者曲解了停售的真正意圖,錯誤的認為是預定利率3.5%的産品要下架。

為了讓大家不被下架、停售等銷售誤導,我們決定寫篇文章把這件事情的來龍去脈說個明白,同時也會教給大家如何正确挑選增額終身壽。

本文主要内容如下:

增額終身壽要下架,真相是什麼?

這件事情的主要起因,是由于監管發布的兩份文件:《關于近期人身保險産品問題的通報》、《人身保險産品“負面清單”(2022版)》。

文件内容主要是對保險産品銷售過程中存在的問題進行披露和打擊,例如産品責任設計不合理、産品費率厘定不合理、分紅型産品誇大分紅利益等。

而增額終身壽自然也成了重點調整對象,需要整改的地方主要有以下3點:

如果大家還是不太懂,下面我們來逐條解釋:

1、千萬注意:保額遞增利率≠收益率

首先我們要分清兩個“率”,保額遞增利率和預定利率。

保額遞增利率可能達到3.8%、4%,但它對我們買某個産品的最終收益沒有任何影響;而最高預定利率3.5%,意味着我們的最高收益隻有3.5%。

這兩個很容易被混淆,錯把保額遞增利率當成我們的收益率。

其次,我們要知道,增額終身壽的賠付情況有3種:現金價值、年度有效保額、累計已交保費*給付系數,三者按最大值賠付。

那麼,哪種賠付形式對我們是最友好的?我們來真實演繹一下,以産品“弘運增利”為例:

可以看到,越往後,都是現金價值的數額更大,而按照3.8%遞增的年度有效保額并不會增長很快,自然也不是我們買這類産品主要考慮的因素。

不過,雖然對我們最終收益的影響不大,但卻容易對消費者造成噱頭營銷:如果保額遞增比例超過3.5%,消費者可能會誤以為該産品的實際收益率超過了3.5%,間接被誤導。

所以,首批面臨整改的就是保額遞增超過3.5%的産品。有可能是下架調整,也有可能是永遠停售。

2、加保、減保無限制,擾亂市場秩序

加保、減保是增額終身壽的兩大特點,既可以把閑置資産繼續投到增額終身壽的池子裡進行增值,也可以在需要錢的時候,通過減保現金價值拿回一部分錢。

之前的大多數産品,對加、減保的次數、金額都沒有過多限制,這樣的操作就很容易突破增額終身壽的預定利率,從而擾亂市場秩序。

①“加保”不合理,影響市場安穩運營

很多産品,加保功能是可回溯的,加保時不是按照加保時的年齡計算收益,而是按照最開始首次投保時的年齡來計算收益。

舉個例子:

30歲,你買了份增額終身壽,按5年交,每年交10萬;35歲,你加保10萬;40歲,你退保領取現金價值;如果按寬松的加保條款來看,最終的收益則是按60萬交了10年去計算。

相當于最後加保的10萬省去了5年的投資時間差,但最後創造的收益卻是翻了倍。

乍一看,好像對追求高收益的消費者非常有益,但是長期來看,對後面加入的消費者不公平,保險公司也需要不斷填補漏洞,導緻保險市場非常混亂。

長此以往,消費者對保險市場的信心是逐漸喪失的,這也不符合監管長治久安的策略。

基于此,現在新上的一些産品已經有意在“加保”方面收緊了政策,以某款産品為例:

加保隻限前5年操作,後面就無法再加;而且每年隻能加保一次,每次加保保額不能超過基本保額的20%;比如最開始買了10萬保額,後續每次加保則不能超過2萬。

②“減保”不合理,投進去的錢存在安全隐患

減保就更容易理解了。

假如我們買了5萬元的增額終身壽,5年後這筆錢的現金價值已經超過了所繳保費,這個時候,這筆錢的主動權就在我們手裡,可繼續用來升值或者把錢領出來換購一份産品。

而對于保險公司來說,這類長期資産的投資也會匹配長期投資的項目,要是大量客戶都集中在前期換購,那就會給保險公司的投資端造成風險。

保險公司可能會出現虧本或者償付不起的情況,導緻保險公司經營出現問題,那最後受傷害的還是我們消費者。監管部門意識到了這個情況,才會及時作出預防。

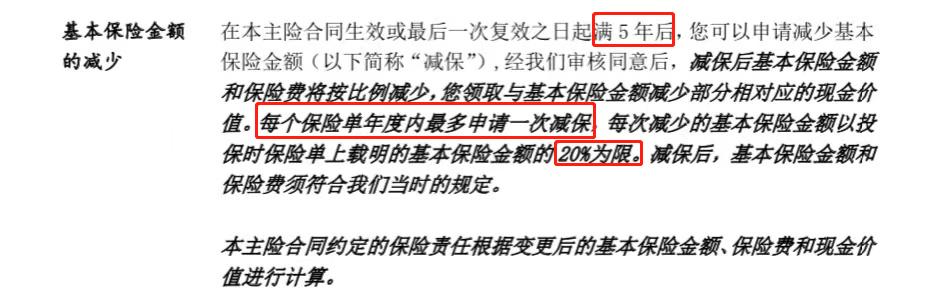

同樣的,現在新上的一些産品也在“減保”方面收緊了政策,以某款産品為例:

不僅要求滿5年後才能申請減保動作,還規定了減保次數,每年隻能操作一次;也限制了減保金額,每次減保不得超過基本保額的20%。

所以,以後的加保、減保政策确确實實會更嚴格。

3、現金價值增速太快,存在長險短做風險

長險短做,就是把長的做成短的。比如增額終身壽,本質上是保終身的長期儲蓄險。

但很多保險公司為了提高競争力,宣傳其“回本快、流動性好”的優勢,把現金價值前期的收益率設置得很高,往往繳費期結束,現金價值已經超過了所交保費。

這類産品的運作原理很簡單,就是保險公司拿我們的保費去進行投資,然後再返回給我們一定的收益。

但如果前幾年現金價值增速太快,錢的主導權就在我們手裡,跟“減保”同理,如果産生大量換購現象,那保險公司投資出去的錢很可能還未産生足夠的效益,收不抵支,産生負債壓力。

總之,監管三番五次地調整,主要目的還是為了規範市場運營,從而避免極端風險的發生,最大程度上保護消費者的利益。

因為這個政策調整,你可能關注到了這類産品,但如果你還不了解增額終身壽到底有什麼用,适合誰買?那我們接着往下看。

增額終身壽到底有什麼用,适合誰買?

近些年,全球利率下行是大趨勢,相信大家也都感受到了,銀行存款利息一降再降,基金、股票收益也持續低迷,大家對投資這件事更謹慎了。

而增額終身壽卻在此時嶄露頭角,憑借其終身“複利”增長的優勢被更多人關注:所謂增額終身壽,就是保額會不斷長大的終身壽險,既有身故保障,同時也具有穩健理财的優勢。

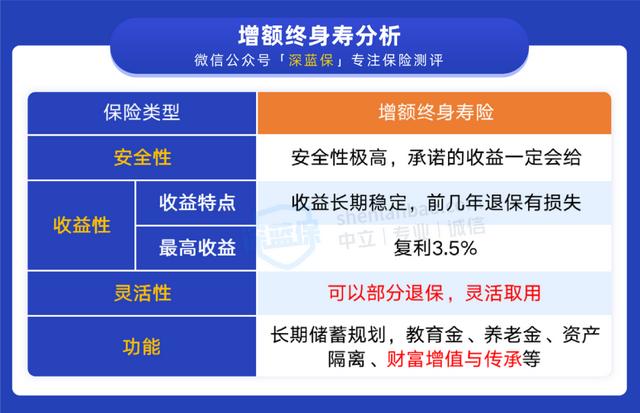

為了方便大家了解它的财富增值特點,我們做了一個表格:

都說理财要看3大特性:安全性、收益性和穩定性,雖然不可能三者兼顧,但增額終身壽至少在安全性和靈活性方面是比較拔尖的。

安全性高,是因為保險公司都直接受銀保監會監管;靈活性好,是因為增額終身壽有加保、減保特色,可以靈活規劃未來的資金。

另外,從它相應的功能來看,增額終身壽挺适合以下幾類人群購買:

總之,增額終身壽的用途很廣,既可以作為短期,“靈活儲蓄”;也可以用作長期,給孩子準備一筆教育金或者自己的養老金。

不過,買增額終身壽需要一定的經濟基礎,建議大家最好是有閑錢的情況下來購買,并且是在做好大病保障和意外保障的前提下。

那麼,如果我們有足夠的經濟條件去買增額終身壽的話,又要從何入手?怎麼去判定一款增額終身壽的好壞?

挑選一款增額終身壽,到底要看什麼?

一切的投資,最後的目的都是為了讓錢生錢,在保證本金的前提下獲取更多的錢。所以,買增額終身壽也一樣,主要是先從産品收益率來看。

為了更直觀的看出增額終身壽的收益情況,我們計算了3款産品的“IRR”:

以30歲女性,每年交10萬,交3年為例:

其中,弘康人壽的“弘運增利”收益最高。如果中途不領取,到60歲,現金價值達到了81.2萬,是已交保費的2.7倍;到80歲,現金價值能達到161.4萬,是已交保費的5.38倍。

不過,交費期不同,各款産品的收益也會有所不同,我們要具體情況具體分析。

不管怎樣,收益率都是衡量一款增額終身壽好壞的重要性因素,收益率越高越好。

除收益之外,加保、減保功能可視為增額終身壽的加分項,加保靈活,後續有閑錢可繼續投保增值;減保靈活,後面急用錢的時候則可以減保領回一部分錢。

總之,挑選一款增額終身壽,我們主要還是看它的收益高低,其它都可視作加分項,用來滿足更多的需求。

如果你還不知道IRR怎麼計算,或者想了解更多産品,也可以評論或私信我們。

常見問題答疑

增額終身壽的投資,短則幾年,長達幾十年,因此也有很多朋友會擔心萬一保險公司破産了,我的保單該怎麼辦?保障還有效嗎?

我們一起來看:

Q:假如保險公司破産,幾十年後還能領到錢嗎?

可以。

增額終身壽是人壽保險,受“保險保障基金”保護,即便保險公司真的運營不下去了,也會在銀保監會的監管下依法把保單轉移到其他保險公司,保障依舊有效。

在《保險法》九十二條有相關規定:

經營有人壽保險業務的保險公司被依法撤銷或者被依法宣告破産的,其持有的人壽保險合同及責任準備金,必須轉讓給其他經營有人壽保險業務的保險公司;不能同其他保險公司達成轉讓協議的,由國務院保險監督管理機構指定經營有人壽保險業務的保險公司接受轉讓。

轉讓或者由國務院保險監督管理機構指定接受轉讓前款規定的人壽保險合同及責任準備金的,應當維護被保險人、受益人的合法權益。

翻譯一下就是,即使保險公司依法宣告破産,也會把所持保單轉讓給其它經營有人壽保險業務的保險公司;如果不能達成轉讓協議,則會由保險監督管理機構指定保險公司接受轉讓。

不過,需要大家留意一點的是,在今年一月份,銀保監會發布了一條保險保障基金管理辦法(征求意見稿),第二十三條有規定保單受讓公司賠償事宜:

保單持有為個人,救助金額以轉讓後保單利益不超過轉讓前保單利益的90%為限;保單持有人為機構的,救助金額以轉讓後保單利益不超過轉讓前保單利益的80%為限。

翻譯過來也就是說,如果保單受讓給其它公司,可能多多少少會面臨點損失。

不過,大家也不用太擔心,現在政策還沒有真正落實,更何況,保險公司是不會輕易破産的。

寫在最後

監管此次的通報與調整,核心出發點仍然是為了保證市場的安穩運營,最大程度上保護我們消費者的利益。

不過需要提醒大家一點的是:雖然此次監管不會影響我們最終的收益,但産品在靈活性方面确實會比過去略差,畢竟加保、減保的限制增加了許多。

所以,如果大家真正是有長期儲蓄方面的需求,且追求安全穩定,那可以考慮為自己入手一份。

關注深藍保,私信回複【福利】,可免費領取:

《社保手冊》《醫保攻略》《保險方案》《防坑攻略》等超級幹貨資料。

幫助大家「認識保險、買對保險」是深藍保的初衷,如果你有任何保險問題盡管私信我,我将用從業5年的經驗給您合适的建議;

通過深藍保投保的粉絲,一旦出險,我們将全程協助理賠。

,更多精彩资讯请关注tft每日頭條,我们将持续为您更新最新资讯!