最近平台爆雷事件又多了起來,之前寫了關于網信的文章,結果卻引來了諾遠的小夥伴。溝通過程中我發現有些投資人和理财師連最基本的金融知識和産品信息都沒搞清楚,那種感覺像是在跟一個小學生在解釋馬爾科夫過程。其實站在營銷角度,基本的金融知識/常識并不太複雜。即便沒有任何基礎功底,隻要邏輯思維是正常的,上過我《小白金融學2019S 》的課程大多都能夠掌握。當然,邏輯胡亂、思維閉塞的還真教不了,也許是我水平太不夠。

我們今天來聊一個大家都比較關心的話題:如果某個平台出現了嚴重的風險,後續産品怎麼兌付?

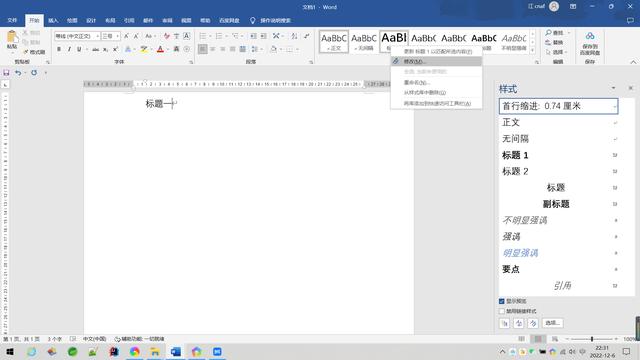

其實你買的産品隻有兩個大類(下圖):第一種,是你把錢借出去了;第二種,是你的錢拿去買股票,或者買股權了。

前者屬于固收,欠債還錢,天經地義。本息是剛性兌付的,這是出借人(債權人)的權利。那麼固收類産品就沒風險了嘛?怎麼可能!如果到了今天,你還妄想着有什麼産品能夠保證你收益并且沒有任何風險。那我告訴你,這種想法最後一定會把你帶入騙局。

稍微有些生活常識的人都知道,你把錢借出去了,對方有可能不還你,或者說好借3個月,最後拖了1年才還給你。這種情況不少見,如果你能接受,那為什麼買的産品出問題了會表現得這麼無理和無知?

身邊朋友遇到苦難問你借錢,你覺得有風險沒借;卻把錢借給哪些不認識的企業,也不知曉具體的信息,難道這就沒風險?别總抱怨理财師和平台虛假宣傳,那也得自己相信才行。給你上一盆屎,告訴你吃了能治腦子的病,你吃不吃?

記住,所有的經濟行為都伴随風險,區别隻有風險大小。你買了國債,相當于把錢借給了國家。你賣了企業債,就是把錢借給企業。國家如果有問題,沒辦法還你錢,你的錢就收不回來。

固收産品,底層資産是一筆債權。昨天還有投資人跟我争論說投得是債券,不是債權。這讓我說什麼好?整個就是一盆剛烤熟、熱騰騰、還透着孜然香味的大韭菜啊。

你今天買了某個财富機構A的一款固收産品,這其中涉及到三方,你(投資人)、機構A、融資企業X,其中的法律關系有這麼幾層:① 你跟機構A是委托關系,即你委托A把錢借給企業X。你的錢并不是借給A的,法律上沒有債權債務關系,出了問題,你要A還錢沒有法律依據。② 你跟X是債權債務關系,向你借錢的是企業X,到期沒按時還錢,你要找的應該是X。

這個地方很容易混淆,也很容易給投資人挖坑。比如有些财富管理機構通過很複雜的股權結構,層層嵌套,将A和X變成關聯公司(比如紅歆)。這樣的話,你跟A形成了實際上的借貸關系。一旦人數超過200人,出現兌付問題的時候,就會往“非法集資”的方向去認定。

搞清楚上述兩層法律關系,也就能理解,當機構出現問題的時候,你買的産品會如何兌付。

情況1:資金按照基金合同投出去的,或者按照P2P的協議真實出借給借款人的。還款情況直接依賴于融資主體。說白了,借款人還錢了,你也就拿到錢了。

實務中,為什麼我們看到的是整體性、大面積的逾期,投資人都拿不到錢呢?

我們先來讨論正常的情況。

如果P2P是将所有人的錢彙聚到一個池子,然後拆分借出給許多借款人。這種操作模式下,大家一分錢拿不到的原因有兩個:①所有的借款人都不還錢;② 由于某些原因,導緻借款人的還款無法分配給出借人。

顯然第一種可能性是不存在的,因為再差的信用借款,無非是壞賬率高而已,不可能100%壞賬。除非是人為設置,通過虛假出借人發标來騙投資人的錢,這屬于不正常情況,我們後面會說。

第二種才是造成回款問題的主要原因。最常見的是期限錯配,短錢長投。什麼意思呢?投資人把錢放在P2P公司1個月,或者3個月。但借款人可能是要借半年,甚至1年。也就是說,在募集端的兌付節點上,需要通過将這個未到期的标的轉讓給其他投資人,前一個投資人的錢才能拿回來。可平台出現問題之後,市場謹慎觀望,後續進入的資金減少,沒有人去接标的。若平台有錢,還可使用自有資金将這個标的接回來,這就是P2P平台的剛性兌付,也是前幾年資金出借人總是能按時到款(秒提)的原因。而随着監管對網貸P2P限制加嚴,大型互金平台自身流動性也出現問題,沒辦法像過去那樣提供流動性支持,展現在投資人面前的就是提現困難。

這種提現困難再經過市場和媒體的放大,甚至有些借款人勢力較大,背後不斷推波助燃、火上澆油,形成進一步的恐慌、造成擠兌,導緻平台無法正常經營。這個時候,哪怕其他借款人還在正常還款,資金也無法順利分配,特别在經偵進入後會凍結賬戶,停止平台所有的經濟活動,便淪為徹底的死局。

如果平台依舊能夠正常經營,債權到期後借款人正常還款,投資人便會收到零碎的回款。這是因為P2P的錢都被拆得很碎,借給了大量的個體,每筆債權到期時間不同。其中還伴随着違約,平台出問題後違約率也會跟着上升,因為會激發部分借款人的僥幸心理。這些善後工作如果處理不當,一旦投資人失去信心,平台壓力就會增加,再次将各方推入不利的境地。

情況2:接下來說下不正常的情況。有些案例中,平台自身既是管理人,又是借款人。這是非常不利的信号,如果平台拿了這些錢買樓買地,收購資産,那還有變現的可能。但其中消耗掉的錢是沒辦法追回的,這些就會構成損失的缺口。有些平台甚至圈錢後大肆揮霍,根本沒有什麼實質性的投資(也不會投資),投資人的損失就會比較大。遇到這種情況,也就不需要再客氣了。

同樣是提現困難、延期兌付,背後原因不一樣,結果就天差地别。如果無法看清楚,瞎起哄胡亂鬧的,最吃虧的注定是投資人自己。

還是以諾遠作為案例來分析,上半年兌付金額大約是30億。哪些項目兌付了呢?大多是單個獨立投資的項目,比如直接拿去投定增的。虧損是因為股票價格下跌,但到期了還是能陸陸續續拿到。債盈寶呢?這個兌付取決于最終借款企業的還款,還進來一筆,大家分配。如果收不回來,那自然一分錢沒有。所以接下去,催收工作非常重要。

另外說一下關于債券評級的問題。有投資者認為,資金投的是AA級債券,所以不會出風險。這些應該是理财師的話術,債券的底層是債權,屬于借貸關系,自然會有信用風險。AA級債券也有違約,中民投就有好多。今年是債券和信托的還款高峰,實體經濟又在調整期,企業盈利能力和融資能力受限,出現違約可能性增大。信托在年底有9000多億到期,當前一千多個項目出風險,涉及金額1700多億(《小白學宏觀2019》課程中有詳細講解)。無論你做什麼投資,都要面臨各種各樣的風險。

除了固收,另一大類産品是做的是權益投資。比如未上市公司的股權,賺得是上市過程中企業價值增長的差價。再比如股票型基金,賺得是二級市場中通過低買高賣高抛低吸産生的差價。這些赢利本來就是建立在風險基礎上的,保本保收益從何談起?

如果機構出現問題,投向有價證券的産品是不受影響的,這部分資産的分配僅限于這些項目的投資人群體,與其他的無關(動用行政手段進行幹預除外)。購買權益類産品,你面對的風險是價格波動對所持有資産産生不利的影響,這是市場風險。會大虧,但一般不會清零。

當然,當前9萬多億股權類私募基金中大約有4萬多億是明股實債。這依舊是債權,還款與否取決于借款企業的行為和管理人的掌控力。

風險頻發,爆雷頻現雖然會對投資人造成損失,同時也會倒逼監管機構和投資機構将精力放在風險處理機制和防範措施的開發上。一旦形成标杆,就可以複制開去,整體上消除過去幾年依靠剛性兌付、借新還舊堆起來的風險。

各位投資人和理财師一定要清楚地認識到:所有的經濟行為都有風險,以後不要再問這個産品有沒有風險,信托有沒有問題。都會有問題,關鍵是看風險能不能控制住,管理人對此采取了哪些措施。

這個世界上,有一本萬利的生意,卻沒有無本生意。

如果到今天依舊相信話術、相信剛兌的,我隻能對你說一聲:走好,不送!

——TheEnd——

,更多精彩资讯请关注tft每日頭條,我们将持续为您更新最新资讯!