外貿電商收款方式有幾種?21世紀經濟報道記者 陳植 上海報道,下面我們就來說一說關于外貿電商收款方式有幾種?我們一起去了解并探讨一下這個問題吧!

21世紀經濟報道記者 陳植 上海報道

随着外貿環境明顯變化,越來越多外貿企業不再局限傳統B2B業務,紛紛借道跨境電商轉戰B2C業态。

杭州路易行進出口有限公司負責人李軍龍向記者透露,以往他專注開展漁網外貿B2B業務,但在海外買家選擇就近采購,原材料漲價、海運成本驟增、彙率波動加大等因素的共振下,傳統B2B業務面臨日益嚴峻的挑戰。去年起,他嘗試通過跨境電商渠道自建品牌,拓展漁具B2C業務,一方面對沖B2B業務經營風險,另一方面則拓展新客群助力外賣業務發展。

合肥市跨境電商孵化中心總經理謝方對此感同身受。

他告訴記者,去年起,開設獨立站(面向全球個人或小微客群買家的跨境電商獨立網站)正成為當地衆多外貿企業尋求業務突圍的新路徑。這背後,是越來越多當地企業都意識到傳統B2B業務“漸行漸難”,轉而通過跨境電商等渠道轉變運營思路,從“産品出海”切換成“品牌出海”,積極尋找新市場與新客戶。

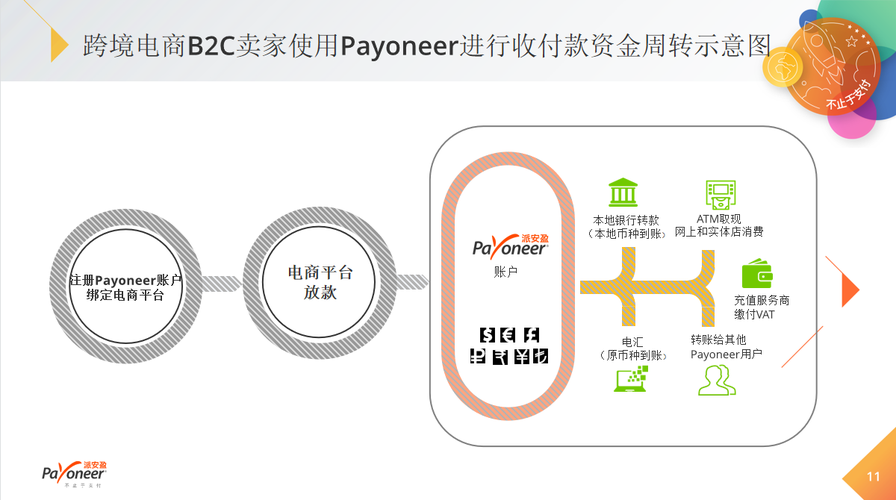

但謝方也發現,盡管跨境電商與獨立站等外貿B2C業态的興起,也給外貿企業資金周轉帶來一系列新變化——當前外貿企業涉足跨境電商與創建獨立站向B2C業态轉型,普遍存在四大挑戰,一是獨立站與跨境電商需要投入新資金運營與市場推廣,令外貿企業資金壓力增加;二是B2C業态的外貿收款結算具有高頻、小額、碎片化等特點,與B2B模式的大額低頻特點截然不同,導緻很多外貿企業對資金回籠缺乏“預測性”,更需跨境支付服務平台與銀行通過科技賦能,提供更精準的融資服務;三是彙率波動對外貿企業涉足跨境電商B2C業務,依然構成較高的财務影響;四是在B2C業态下,部分外貿企業因不了解海外國家地區當地法律法規,容易遭遇知識産權侵權糾紛等波折。

連連國際營銷總經理鐘義向記者透露,目前他們也注意到外貿企業涉足跨境電商B2C業态所遇到的上述挑戰,正着手聯合産業鍊合作夥伴,從手續費減免、供應鍊金融、平台入駐、流量扶持等方面協助外貿企業降本增效并擴大營收。此外,他們還與銀行機構合作,為外貿企業提供最高千萬美元的授信額度,解決後者資金周轉壓力。

他向記者透露,他們調研還發現,無論是傳統外貿B2B,還是跨境電商B2C,都遭遇新的共同挑戰,包括海外客戶獲取難度加大,海運費與原料價格上漲、貨櫃緊缺、船期延遲、資金周轉壓力驟增等,因此他們正計劃将上述助力纾困措施惠及逾120萬家跨境企業,包括B2C平台賣家、獨立站賣家、傳統B2B外貿等企業。

跨境金融和風控服務公司XTransfer 創始人兼CEO鄧國标指出,如今越來越多外貿小微企業之所以遭遇資金周轉難題,一個重要原因是物流尚未全面恢複令他們交貨時期與外貿收款雙雙延後,目前他們正通過遠程辦公等做法,盡最大努力提升企業外貿收款效率。

一位股份制銀行跨境業務部人士直言,針對外貿企業在B2B、B2C業務端遭遇的一系列經營挑戰,他們正嘗試與多家跨境支付服務平台合作,借助AI智能科技與大數據分析技術,打通外貿企業貿易訂單交付、海關貨物運輸進出口等數據信息,将它們轉化成企業信用資産,方便銀行以更快速度發放低息信用貸款,滿足後者資金周轉需求。

“我們還注意到,相比融資,彙率風險同樣令衆多外貿企業頭疼。很多外貿企業反映他們無論拓展傳統外貿B2B,還是涉足跨境電商B2C業态,都不得不被動承受較高的彙率風險。”他指出。

6月20日,央行發布《關于支持外貿新業态跨境人民币結算的通知》(下稱《通知》)指出,完善跨境電商等外貿新業态跨境人民币業務相關政策,有助于增強相關跨境電商等外貿企業應對彙率波動風險的能力,并降低彙兌成本。

一位跨境支付服務平台運營總監表示,在《通知》出台後,他們嘗試與海外合作銀行磋商,能否盡早為海外買家設立境外人民币賬戶,盡快開啟跨境電商貿易人民币結算,為國内跨境電商賣家規避彙率風險。

“我們願意向海外合作銀行提供跨境電商人民币收付結算系統技術工具,但後者能否迅速引入這些技術工具,還需等待海外國家金融監管部門對跨境人民币業務的批複進程。”他指出。

在謝方看來,過去兩年,跨境電商B2C俨然成為越來越多外貿企業“出海”的新選擇。究其原因,傳統外貿B2B業務因為海外買家就近采購,原材料漲價、海運成本驟增、彙率波動加大等因素,正遭遇日益嚴峻的挑戰;相比而言,中國産品的良好品質與高性價比深受全球個人客戶青睐,通過跨境電商與設立獨立站涉足外貿B2C業務,不但能填補傳統外貿B2B業務訂單流失,還能通過創設自身品牌,提升外貿企業運營利潤率。

億邦智庫分析師樊飛透露,2021年以來,創設獨立站成為外貿企業布局跨境電商B2C業态的最主流路徑之一——逾30%跨境賣家建立了獨立站。究其原因,一是獨立站擁有運營自主權,能避免海外大型電商平台的規則制約,令國内跨境賣家不必再受後者管理措施變化所帶來的被動沖擊;二是獨立站能更詳盡地展現國内跨境賣家的産品理念與品質,有助于更高效地獲取全球客戶。

她指出,越來越多外貿企業創設跨境電商獨立站拓展B2C業務,無形間給自身資金管理需求帶來一系列新變化。去年,跨境賣家對金融服務的前三大需求,分别是海外收款、融資與外彙結算。

具體而言,由于B2C跨境電商收款存在高頻、小額與碎片化特點,越來越多外貿企業在難以預測外貿收款金額的情況下,希望将融資額提升到其每月業務量的逾30%,最大程度滿足商品生産與物流需求;此外,鑒于彙率波動加大,越來越多跨境電商企業希望外貿收款的彙率結算時間越短越好,甚至30%跨境賣家希望即期結彙彙價在1分鐘内保持不變,無疑對跨境支付服務平台的外彙結算服務提出更高要求。

鐘義向記者透露,他們調研也發現,衆多創設跨境電商獨立站涉足B2C業态的外貿企業還存在四大顧慮,一是擔心2C端的跨境支付成功率偏低,導緻外貿B2C業務拓展遇阻;二是擔憂2C端跨境收款與獨立站運營的操作成本偏高,三是害怕B2C業務在某些海外國家地區遭遇知識産權侵權等糾紛,令企業遭遇額外的運營壓力;四是焦慮海外跨境電商合作方付款周期較長,加大企業資金周轉壓力。

“在拉美某些新興市場國家地區,跨境電商合作方的付款周期長達2-3個月,對國内跨境電商賣家而言,存在着一定程度的資金周轉壓力。”他指出。針對上述企業顧慮,連連國際一面攜手知識産權綜合服務機構,為跨境電商企業提供涵蓋知識産權侵權檢測、監控、知識産權布局、知識産權糾紛協調、訴訟處理等層面專業合規服務,幫助後者擺脫知識産權困境;一面在實現快速換彙基礎上,通過與銀行的深度合作,上線委托換彙等功能助力跨境電商賣家解決彙率管理、鎖彙換彙等需求,幫助後者更從容地應對彙率風險。

“考慮到近期疫情沖擊導緻衆多外貿企業還面臨交貨延後、收款不及時、資金周轉壓力較大等問題,我們正通過減免收款提現手續費、免收開戶費入賬費管理費、境外付款返現等方式給企業減負。”鐘義指出。

鄧國标表示,針對外貿小微企業普遍遇到的資金周轉壓力,他們一方面配合外貿小微企業與海外買家的磋商結果,加快外貿收款資金到賬速度,另一方面借助CRM客戶關系管理系統,助力外貿小微企業提升業務全鍊路數字化管理能力,可以調動更多資源盤活資金使用效率。

一位股份制銀行跨境業務部人士透露,他們正與多家第三方跨境支付服務平台合作,通過自動化與智能化技術,加快外貿收款結算效率,最大限度縮短外貿企業外貿收款到賬操作時間。

他表示,跨境金融監管趨嚴正悄然改變衆多外貿企業跨境收款的操作路徑。以往他們基于避稅與收彙款便捷的需要,喜歡在香港開設離岸賬戶,如今這些離岸賬戶或因長時間沒有資金流水而面臨被關停風險,因此越來越多外貿企業轉而選擇費率低、時效快、注重安全與合規的第三方收款工具。

記者還了解到,為了解決當前跨境電商企業籌資渠道少、貸款利率高、信用記錄缺失、無抵押資産等融資瓶頸,連連國際等第三方跨境支付服務平台正嘗試運用數字化技術,将外貿企業交易流水、訂單數據、結彙數據轉化成信用資産,再借助大數據分析技術搭建智能化風控模型,作為銀行快速提供低息貸款的新參考依據,有效解決跨境電商等外貿企業的融資難題。

謝方直言,在外貿行業競争激烈、國際貿易形勢多變、各類運營成本上升的壓力下,跨境賣家發現業務拓展越來越難。在這種情況下,若各方積極行動助力跨境電商等外貿企業降本增效并擴大營收,無疑将有效助力後者盡早擺脫外部環境沖擊。

記者多方了解到,除了原材料與海運費漲價、訂單交付延後、海外獲客難度加大等經營挑戰,彙率風險同樣成為衆多外貿企業轉戰跨境電商B2C業态的新煩惱。

“在創建跨境電商獨立站轉戰B2C業務後,我們發現其彙率風險遠遠高于B2B業務。”一位電子消費品外貿企業負責人告訴記者。究其原因,在傳統B2B模式下,企業對外貿收款周期有着相當高的“預見性”,可以提前安排外彙套保措施規避彙率風險,但跨境電商B2C業務的小額、高頻、碎片化特征,令他們更難提前規劃彙率風險對沖措施;此外,在外貿B2B模式下,海外買家也會相應承擔部分彙率風險,為跨境賣家減負,但在B2C業态下,跨境電商賣家隻能自己全額承擔彙率風險。

億邦智庫的調研數據顯示,随着衆多國家貨币彙率波動加大,逾90%受訪跨境賣家認為彙率波動對公司财務産生影響,逾40%跨境賣家直言這種影響相當大。

李軍龍對此也深有體會。

他告訴記者,過去10年,尼日利亞元兌美元彙率貶值逾5倍,導緻他出口尼日利亞的漁網業務隻能被動承受日益複雜的彙率風險。去年起,他開始試水外彙套保業務——通過遠期掉期交易進行鎖彙,終于規避了部分彙兌風險。

“但是,我們的外彙套保也非一帆風順,一旦遠期掉期交易操作沒準确預判彙率波動趨勢,外彙套保也會虧錢。”他指出。目前他希望第三方跨境支付服務平台與銀行能提供更完善的外彙套保工具,幫助企業更好應對日益複雜的彙率風險。

5月份,國務院辦公廳引發的《關于推動外貿保穩提質的意見》提出,加快提升外貿企業應對彙率風險能力;近日商務部等三部門發布的《關于支持外經貿企業提升彙率風險管理能力的通知》強調完善彙率避險産品服務,進一步提升人民币跨境結算的便利性。

連連國際外彙高級分析師鄒杭甫指出,針對越來越多外貿企業在跨境電商B2C與傳統外貿B2B業務所遇到的複雜彙率風險,連連國際正聯合多家銀行,借助科技賦能推出極優彙率、委托換彙、鎖定彙率等外彙兌換風險管理解決方案。

“我們調研發現,不同規模類型外貿企業對外彙套保的理解與運用呈現截然不同的狀況,需要跨境支付服務平台提供差異化服務。”他告訴記者。比如衆多中小跨境電商等外貿企業剛剛涉足外彙套保不久,他們将針對性地普及外彙風險管理工具相關知識,使客戶可以更清晰地判斷是否提前鎖彙以規避潛在的彙率劇烈波動風險;針對已涉足外彙套保的大型跨境電商企業,他們則會根據企業外貿訂單、收款狀況、彙率風險管理需求的最新變化,提供更具定制化的外彙套保方案供客戶自主選擇。

一位國内跨境支付服務平台負責人向記者透露,目前他們也與多家銀行開展合作,在外貿企業授權下提供相關外貿企業貿易訂單交付、海關貨物運輸進出口等數據,供銀行根據企業外貿收款特點,提供相應的外彙套保方案。

他承認,在跨境電商B2C業态興起下,外彙套保金融服務更需金融科技的助力。究其原因,B2C外貿收款普遍存在小額、高頻、碎片化特點,令銀行很難捕捉到跨境電商平台的外貿收款規律,難以制定更細緻的外彙套保方案。在這種情況下,他們正緻力于通過自動化技術,協助銀行在迅速核驗貿易背景真實性并符合反洗錢等要求的情況下,将單筆跨境電商收款的結售彙流程縮短到數分鐘内,幫跨境電商企業在最短時間内完成換彙,規避未知的彙率劇烈波動風險。

鄒杭甫直言,在跨境貿易領域,彙率變動很大程度影響着衆多外貿企業的資金運轉、運營成本、業務利潤與經營風險。一旦彙率風險得到妥善解決,銀行機構對跨境電商等外貿企業将更加“能貸敢貸願貸會貸”。

“過去3年,我們與持牌金融機構合作,累計服務逾10萬家中小外貿企業,幫助他們獲取近百億貸款規模。其中,多數獲取貸款的中小外貿企業都成功引入外彙套保方案,有效化解彙率風險對企業運營的各種沖擊。”他指出。基于越來越多外貿企業抵禦彙率風險增強,加之平台對衆多跨境電商等外貿企業跨境收款特點的深入洞察,他們正與銀行合作打造基于線上的全鍊路金融服務體系,在某些跨境金融産品實現預授信、零人工、最快1分鐘申請與最快3秒放款。

謝方告訴記者,如今他們在協助當地外貿企業搭建跨境電商獨立站布局B2C業務時,也會積極推介後者盡早落實外彙套保,因為這勢必成為跨境電商企業獲取信貸支持的“标配”。

在業内人士看來,要更好地解決彙率風險,最好的辦法就是加大力度拓展跨境電商等外貿新業态人民币結算。

“在《關于支持外貿新業态跨境人民币結算的通知》出台後,我們已與部分海外合作銀行磋商引入跨境電商跨境人民币結算業務,通過輸出跨境電商人民币結算技術工具與底層系統,協助後者盡早搭建相關業務的金融基礎設施。”前述跨境支付服務平台運營總監向記者透露。

在他看來,不少新興市場國家民衆也樂于持有人民币對沖本國貨币彙率大幅貶值風險,無形間為拓展跨境電商B2C業态人民币結算奠定良好的基礎。

“當前我們遇到的一大挑戰,是某些國家金融監管部門尚未放行跨境人民币業務,令當地銀行無法設立人民币賬戶。此外,部分海外當地銀行尚未接入CIPS系統,導緻他們擔心涉足跨境人民币業務缺乏合規性與良好的基礎設施。”他指出。随着時間推移,這些技術性問題都将迎刃而解,令跨境電商B2C業務人民币結算迎來“井噴期”。

他強調說,在東南亞地區,越來越多當地個人與小微商戶已開始使用人民币,與國内外貿企業開展跨境電商采購結算,且相關人民币使用結算量正迅速增長,令交易雙方均有效降低彙率風險。

更多内容請下載21财經APP

,更多精彩资讯请关注tft每日頭條,我们将持续为您更新最新资讯!