這個月大家打開電子稅務局,你會發現,你的增值稅申報表變了!

如圖:一般納稅人申報表名稱變了,變成增值稅及附加稅法申報表(一般納稅人)。

這個事情是怎麼回事呢?

這是有文件規定的!

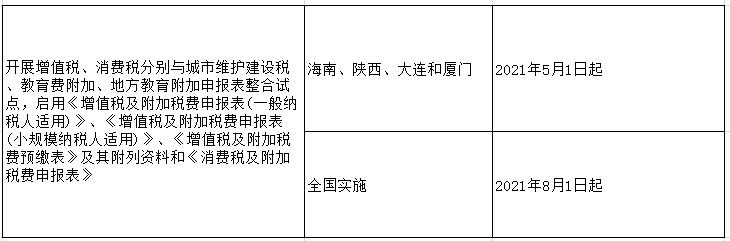

國家稅務總局公告2021第20号規定,自2021年8月1日起,增值稅、消費稅分别與城市維護建設稅、教育費附加、地方教育附加申報表整合,啟用《增值稅及附加稅費申報表(一般納稅人适用)》、《增值稅及附加稅費申報表(小規模納稅人适用)》、《增值稅及附加稅費預繳表》及其附列資料和《消費稅及附加稅費申報表》。

其實這是繼國家稅務總局公告2021年第9号後,增值稅申報表正式開始全國實行,國家稅務總局公告2021年第9号僅僅是5月1日開始在海南、陝西、大連和廈門開展增值稅、消費稅分别與城市維護建設稅、教育費附加、地方教育附加申報表整合試點

所以,本次增值稅申報表的變化過程就是這樣的!

一般納稅人增值稅報表可以說是大家平時最常用的報表之一了。

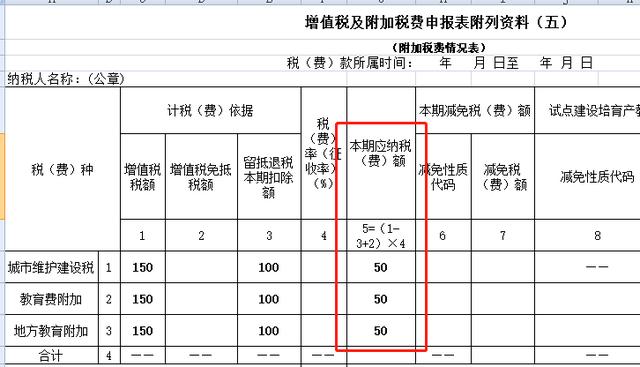

本次申報表有一項非常重要的變化就是增加《增值稅及附加稅費申報表附列資料(五)》(附加稅費情況表)。

本來這次把附加稅費申報表加進來是一個簡單的整合,但是從目前實操反饋來看。

我們日常納稅人在附加稅申報的時候還是存在一些問題的。

1、沒有搞清楚企業享受錄用退伍軍人(增值稅抵減)優惠政策後附加稅計稅基礎的問題?

有讀者留言,其企業享受招用退役士兵,每年有9000的抵減額度,但是對附加稅計算有疑問?

按照财稅〔2019〕21号的規定,企業招用自主就業退役士兵,與其簽訂1年以上期限勞動合同并依法繳納社會保險費的,自簽訂勞動合同并繳納社會保險當月起,在3年内按實際招用人數予以定額依次扣減增值稅、城市維護建設稅、教育費附加、地方教育附加和企業所得稅優惠。定額标準為每人每年6000元,最高可上浮50%,各省、自治區、直轄市人民政府可根據本地區實際情況在此幅度内确定具體定額标準。

一般各省都是按最高标準浮動,也就是每年9000元扣減額度。

其實這個都很好理解,你有符合條件的招用自主就業退役士兵,你計算出你應該繳納的增值稅等稅金,然後再申報時候在額度範圍内扣減應交即可。

而這個讀者的問題在于沒有搞清楚,附加稅的計算基礎是扣減之前的增值稅,還是扣減之後的增值稅。

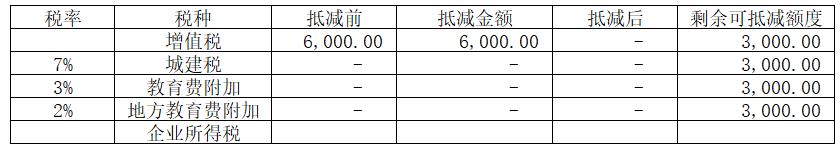

如果沒有搞清楚這個,那麼計算自然會出錯,舉個例子,比如一個企業享受9000扣減額度,當期增值稅6000,城建、教育費附加、地方教育費附加分包是7%、3%、2%。

城建及附加計稅依據是享受本項稅收優惠政策前的增值稅應納稅額,結果如下:

城建及附加計稅依據是享受本項稅收優惠政策後的增值稅應納稅額,結果如下:

很顯然,兩者的結果是不同的,那麼哪種是正确的呢?

這個很明确,按照财稅〔2019〕21号的規定市維護建設稅、教育費附加、地方教育附加的計稅依據是享受本項稅收優惠政策前的增值稅應納稅額。

2、生産企業出口核準的增值稅免抵稅額何時申報相應附加的問題?

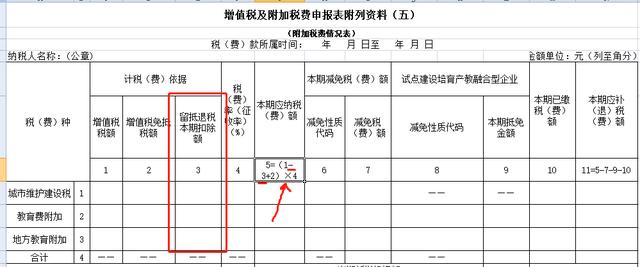

增加的附列資料(五)附加稅費情況表有一列是增值稅免抵稅額。

這個是生産企業出口退稅特有的,填表說明明确是取上月稅務機關核準的免抵稅額。

比如,稅務機關在5月份核準的免抵稅額,那麼應該在6月申報期内進行附加稅費申報。

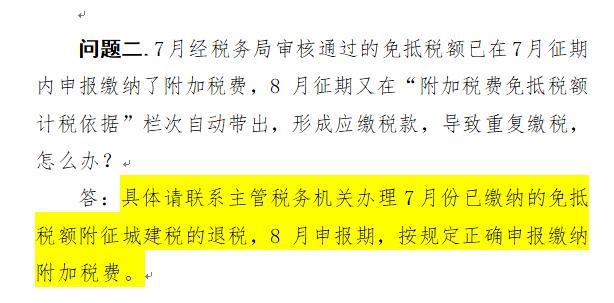

有一些生産企業在之前申報免抵稅額的附加稅費時,并未依照财稅(2005)25号的規定在稅務機關核準免抵退稅的次月申報期申報免抵稅額的附加,而是在當月就進行了申報,導緻了這些企業在8月份申報增值稅時,附加稅費情況表中自動獲取了上月核準的免抵稅額導緻重複申報。

對此,稅務局也給了一些解決方法。

3、留抵退稅能否抵減簡易計稅的附加基數的問題?

為保證增值稅期末留抵退稅政策的有效落實,财政部、國家稅務總局于2018年7月發布了《關于增值稅期末留抵退稅有關城市維護建設稅教育費附加和地方教育附加政策的通知》(财稅〔2018〕80号,以下簡稱“80号文件”)這一配套政策,對實行增值稅期末留抵退稅的納稅人,允許其從附加稅費的計稅(征)依據中扣除退還的增值稅稅額。

本次申報表附表5直接加上了這個欄次。

也就是申請留抵退稅後,納稅人可以在附加稅費的計稅(征)依據中扣除退還留抵稅額,減輕納稅人的負擔。

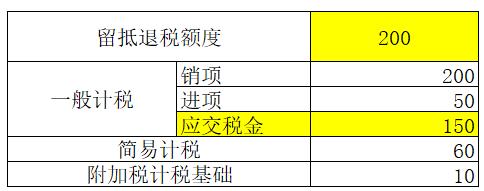

這個都很好理解,比如老表哥财稅咨詢公司截止7月符合條件的留抵稅額100萬元,已完成退稅,8月新發生一般計稅銷項稅200萬元,進項稅50萬元。

那麼當期計算附加的計算就應該是(200-50)-100=50

現在問題來了,如果當期有簡易計稅的增值稅,那麼留抵退稅的數可以抵簡易計稅的附加基數嗎?

其實這存在争議,有人認可留抵退稅是一般計稅下的政策,和簡易計稅并無關系,自然也退稅額也不能抵簡易計稅的附加基數。

也有人認為,80号文件規定對實行增值稅期末留抵退稅的納稅人,允許其從城市維護建設稅、教育費附加和地方教育附加的計稅(征)依據中扣除退還的增值稅稅額。其中的計稅(征)依據,是包含一般計稅與簡易計稅的合計稅額,并未單獨指出僅是從一般計稅依據中扣除,因此能夠抵減。

比如老表哥财稅咨詢有限公司截止7月符合條件的留抵稅額200萬元,已完成退稅,8月新發生一般計稅銷項稅200萬元,進項稅50萬元。同時當期有簡易計稅稅額60萬。

那麼當期計算附加的計算就應該是(200-50) 60-200=10

對于這種争議,其實一直沒有明确的說明不能抵簡易計稅産生的增值稅,這個問題好像以前都沒有特别引起重視,直到8月,附表5會自動取數,把簡易計稅的增值稅也取過來參與抵減,所以這個問題又才出現了。

不知道有留抵退稅同時又有簡易計稅的你如何處理的?

來源:二哥稅稅念

,更多精彩资讯请关注tft每日頭條,我们将持续为您更新最新资讯!