很多投資者一談财務報表就頭疼,一看到密密麻麻的财務科目就眼花。其實,給上市公司做财務分析不一定要對财務報表裡的每個科目都如數家珍,隻要學會投資大師彼得·林奇的11個重要的财務指标,你就可以快速掌握分析公司财務狀态的主要脈絡。具體是哪11個财務指标呢,每個指标如何計算呢?隻要你耐心讀完本文,按照課代表的截圖和計算過程來操作,隻需要小學數學水平就能掌握。記得收藏、轉發,下次需要的時候可以快速翻出來用。

【盈利能力指标】

1、收益增長率

唯一能影響股價的增長率是收益(淨利潤)的增長率。提高利潤的方法有提高價格、降低成本、提升銷量等。如果你發現了一家每年都能找到合理的辦法提高産品價格又不會損失客戶的公司(像香煙這種讓人上瘾的産品就非常符合這種要求)。或者公司可以降低成本率,比如2%,那麼利潤率就會增長2%。别小看這2%,如果公司的利潤率是10%,那麼利潤率增加2%則意味着公司利潤将會增長20%(2%÷10%=20%)。

思考一個問題,2隻股票的每股收益都是1元,而且其他條件完全相同,收益增長率為20%(市盈率20倍)的A股票和收益增長率10%(市盈率10倍)的B股票,那個更值得買入?

答案是A。分析過程:假設A、B兩個公司的每股收益都是1元,那麼現在A公司股價20元(每股收益1元乘以市盈率20倍),B公司股價10元。10年後,A公司的每股收益6.19元,乘以15倍市盈率(人們懷疑A公司無法繼續保持20%的收益增長率),那麼A公司的股價是92.85元(6.19乘以15),上漲了364.25%。10年後,B公司的每股收益2.59元,乘以10倍市盈率,B公司的股價是25.9元,上漲了159%。A公司的股價上漲比B高得多。

表:A公司和B公司經營10年後的每股收益差距

簡而言之,高收益增長率正是創造公司股票上漲很多倍的大牛股的關鍵所在,也正是在股票市場上收益增長率為20%的公司股票能給投資者帶來驚人回報的原因所在。

招商證券APP-F10-财務分析中可以查看公司過去淨利潤的增長率,在F10-市場觀點-機構評級中可以看到分析師對于未來3年每股收益的增長預測,但未來實際上會怎樣誰也說不準,這正是投資的魅力所在。

2、稅前利潤

稅前利潤率=稅前利潤÷營業總收入。因為不同行業的稅前利潤率差别很多,所以一般對同一行業的不同公司進行稅前利潤率的比較。

如果你想長期持有一隻股票,應該選擇一家稅前利潤率相對較高的公司,因為這類公司的經營成本最低,在行情不景氣時存活下來的機會更大。假設A公司的稅前利潤率為12%,B公司隻有2%,這兩家公司都面臨業務增長緩慢的困境,為了把産品賣出去兩家公司都被迫降價10%,因此利潤率都下降了10%,A公司現在的稅前利潤率為2%,仍然能夠賺錢,而B公司卻已經發生了虧損,稅前利潤率為-8%,它已經成為一家生存前景堪憂的危險公司了。

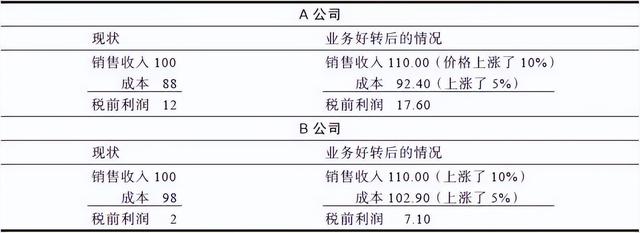

但是在行業複蘇階段,行業内稅前利潤率最低的公司反而會成為最大的黑馬。還是剛才的例子,A公司的稅前利潤率為12%,B公司隻有2%。業務好轉後,兩家公司都提價10%,成本也上升了5%,雖然A公司的稅前利潤率16%(17.6÷110)還是比B公司的稅前利潤率6.45%(7.1÷110)高,但是A公司的稅前利潤增長率隻有46.7%((17.6-12)÷12),而B公司的稅前利潤增長率高達255%((7.1-2)÷2)。可以解釋為什麼原來處于災難邊緣的不景氣的公司在業務反彈時能夠搖身一變為一隻大黑馬股票。這種烏鴉變鳳凰的現象一再發生在汽車行業、化學工業、造紙業、航空業、鋼鐵業、電子行業以及非鐵材料行業中。

A公司和B公司在業務好轉前後稅前利潤的變化(單位:美元)

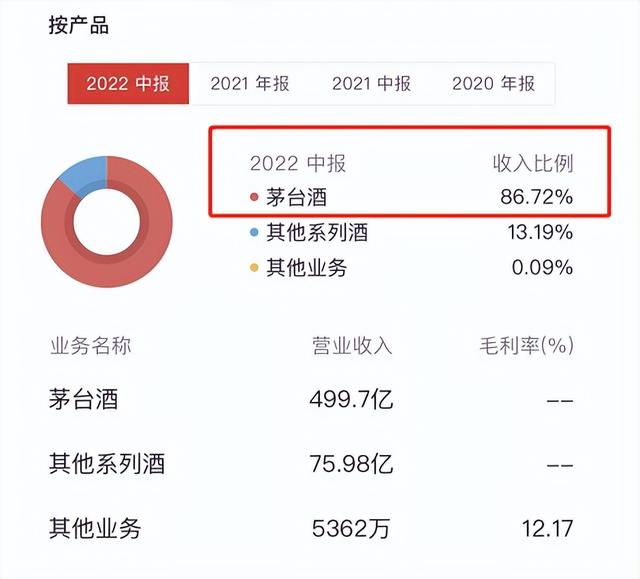

3、某種産品在總銷售額中的占比

當你在逛街時發現一種很不錯的産品,比如L’eggs 連褲襪、幫寶适紙尿褲,那你先要搞清楚,這種産品對這家公司的重要性究竟有多大?這種産品的銷售額占公司總銷售額的1%還是80%?隻有占比可以影響或未來可能會影響公司整體業績的情況下對公司股東才有意義。

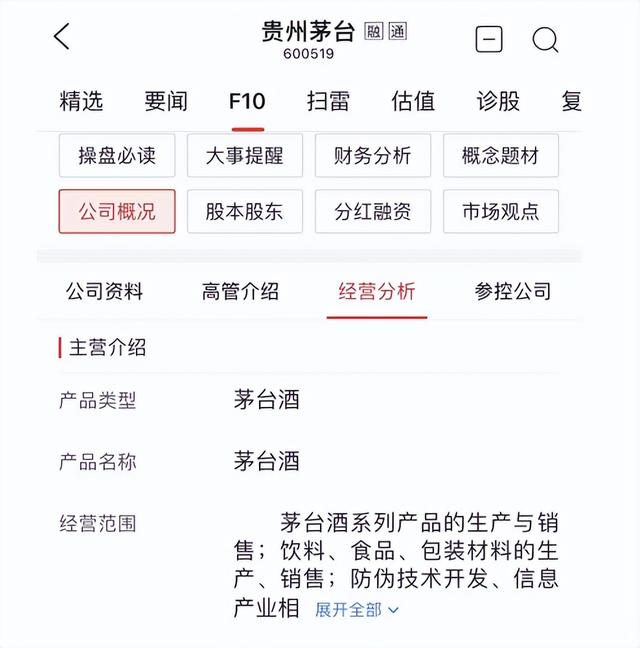

數據怎麼看呢?在招商證券APP-F10功能的公司概況-經營分析裡查看即可,以茅台為例,茅台酒的營業收入約占87%,其他系列酒隻占13%:

截圖來源:招商證券APP

4、股息

一些投資者青睐派發股息的股票,因為派發股息的股票更具有抗跌性。比如一隻股票價格是20元,每年平均股息是1元,那麼股息率就是5%,當股價下跌一半變成10元而股息保持1元不變,那麼股息率就會變成10%,如果投資者能确定這種高股息率可以保持下去的話,把股票當成每年收到利息的長期債券來買的話,那麼僅考慮每年可以收到的股息,大家也會加大力度買買買,因此股價就很難再跌下去了,會形成一個底部的股價支撐。

如果你購買股票是為了獲得股息,那最好看看這家公司是不是在曆史上每年都堅持派發股息。凱洛格公司和Ralston Purina公司在三次戰争和八次經濟衰退中都堅持派息而且沒有降低股息,這種公司才是你應該選擇的投資對象。

不過,派發股息的公司往往是增長緩慢的藍籌股。林奇更偏愛不派發股息但是發展迅速的新公司,它們把本來應該用來派發股息的資金用來進一步擴張業務。

數據怎麼看呢?以貴州茅台為例,過去幾年的股息率大約在1.5%左右,低于10年期國債的2.7%水平,單純從股息上考慮并沒有很大的吸引力。

快速查看股息率的入口:招商證券APP-個股詳情頁-F10-财務分析-分紅融資

截圖來源:招商證券APP 股息率=上一年所有财報的派現總額/總市值

【結語】

本期分享的是彼得林奇關于分析公司時需要關注的一些重要财務指标(盈利能力篇),包括收益增長率、稅前利潤、主營業務的構成、股息。後續還将介紹如何分析公司的賬面價值、隐蔽資産、現金頭寸、現金流量、負債因素、存貨和市盈率。

學完這些重要的财務指标,你就學會了公司基本面分析的基本功,未來投資路上可以少走很多彎路。碰到你感興趣的上市公司時你不會再摸不着頭腦,聽到什麼小道消息的時候你也别再盲目往裡沖了。在買入任何股票前,請你靜下心來給這家公司把把脈,從頭到腳分析分析。這家公司的财務質量怎麼樣,估值高不高,未來增長如何?希望你可以在投資的過程中逐漸積累分析經驗,形成自己的獨立判斷,最終實現慢慢變富有的目标。

如果本文能對你的投資思路有所啟發,那就是本文的價值所在。也歡迎在評論區留下你的觀點。

接下來,課代表将會和大家一起分享更多投資理念和投資方法,幫助大家搭建自己的投資體系。不要忘了點擊文章頂部右上角的關注按鈕,關注大師課哦!

你的點贊和轉發是課代表繼續分享最大的動力!

參考資料:

彼得·林奇 約翰·羅瑟查爾德《彼得·林奇的成功投資》

免責聲明:

文中涉及個股僅作舉例,為了便于理解文章相關内容,不作為股票推薦。市場有風險,投資需謹慎。

,更多精彩资讯请关注tft每日頭條,我们将持续为您更新最新资讯!