由于新、小保險公司沒有老、大保險公司的曆史包袱、組織扁平化加上現代科技賦能,所以在産品設計與定價上擁有更廣闊的空間。

高性價比的讓利産品策略成為新、小保險公司突圍并快速占領市場的利器。

遠高于過去性價比的産品策略,給老、大保險公司,尤其是傳統代理人渠道帶來極大的競争壓力。面對競争,很多傳統代理人經常以斷章取義的文字、甚至無中生有的案例,透過社交媒體散播各種負面消息,利用信息不對稱有意誤導一般社會大衆對新、小保險公司和其産品産生不必要的懷疑。

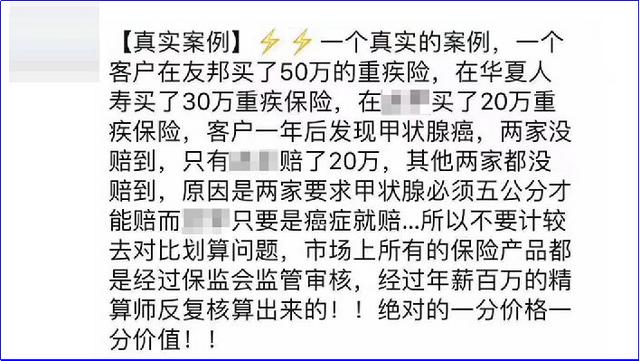

類似下面兩個截圖的假消息,幾乎每隔一陣子就在微信朋友圈刷屏

微信朋友圈截圖

微信朋友圈截圖

在《說真的, 保險公司沒有靠不靠譜的問題?而是誰敢或誰能不靠譜!》

我已經從保險公司的準入以及監管的維度,為大家詳細剖析、論證保險公司不論“大”或“小”都是靠譜的。今天,我要從保險産品的定價機制,為各位揭開不同公司産品價格差距的原因?

在進入主題之前,先舉個例子,讓大家對産品價格差距有一個具體的認識:

首席探險官團隊制作

特别說明:身故與重疾共用一個保額。也就說賠付重疾後,身故不再賠付。

各位,看完這個比較表,感覺如何?

也許,你心裡還有 “小” 保險公司後續理賠問題的擔憂?

我們來看看2019年全年理賠數據:

首席探險官團隊制作

前面6家就是老、大保險公司的代表;其他就是新、小保險公司。

我們可以從上表的理賠數據對比中得到一個結論:理賠時效與獲賠率在“大”“小”保險公司間幾乎不存在差異。

小額理賠

依據2015年10月保監會印發的《保險小額理賠服務指引(試行)》第二條規範,小額理賠是指消費者索賠金額較小、事實清晰、責任明确的機動車輛保險和個人醫療保險理賠。其中個人醫療保險小額理賠是指索賠金額在3000元以下,事實清晰、責任明确,且無需調查的費用補償型、定額給付型個人醫療保險理賠 。

由于平安、太平洋、太平、泰康幾家老、大公司理賠年報隻有小額理賠時效、缺少平均時效,新華人壽則無相關數據。我們就以北京保監局公布的“北京地區商業健康保險服務評價指标數據”(統計期間為2018年3月1日-2019年2月28日)做參考,下表為前述5家大公司與5家小公司的數據對比。

首席探險官團隊制作

從北京地區來看,對于個人健康險的理賠時效,小公司整體來看是優于大公司。當然,考慮到大公司處理的理賠數量,大公司的理賠時效還是非常值得肯定。

買保險,就是和保險公司簽訂一份合同,雙方的權利與義務,在你完成保費交付、保險公司承保的那一刻起,已經确定下來了。賠或不賠隻看條款,跟保險公司的大小,一點關系都沒有。符合條款,保險公司不敢不賠,不符合條款,爹媽是保險公司老總也沒用。

未賠付的原因

從各家保險公司理賠年度報告中分析,拒賠的原因主要有三:1、投保時未如實告知被保人的健康狀況,2、風險事故本不在保障範圍内,3、風險事故屬于免責條款或承保時特别約定的除外責任。

保險公司理賠作業的兩大原則是:“不惜賠“、”不濫賠“。

做為投保人或被保險人當然要求保險公司必須“不惜賠”,各家保險公司98%以上的獲賠率充分證明所有公司都不惜賠;但,大家要知道,保險公司賠出去的錢都屬于全體保戶的,保險公司“不濫賠”是有效維護公平性原則,我們也必須支持點贊!

保險行業受國家的強監管,而且現在社交媒體發達,每家保險公司都很在乎自己的聲譽,所以大家擔心“保險公司會在理賠的時故意刁難” 等問題,是完全不可能出現的,隻要符合合同條款約定,都是可以順利獲得理賠的。

公允的說,保險公司、保險條款真不騙“人”,倒是“人”會誤導客戶、曲解保險條款、意圖騙保險公司。

言歸正傳,下面我們就展開本文主題的讨論。

人身保險産品定價機制

依據2020年1月21日銀保監會下發的《普通型人身保險精算規定》對于保險公司厘定保險費做了相關的規範:

(一)預定利率

保險期間一年以上的産品,保險公司在厘定保險費時,應根據公司曆史投資回報率經驗和對未來的合理預期及産品特性按照審慎原則确定預定利率。

(二)預定發生率

保險公司在厘定保險費時,應以公司實際經驗數據和行業公開發布的經驗發生率表等數據為基礎,同時考慮未來的趨勢和風險變化,按照審慎原則确定預定發生率。

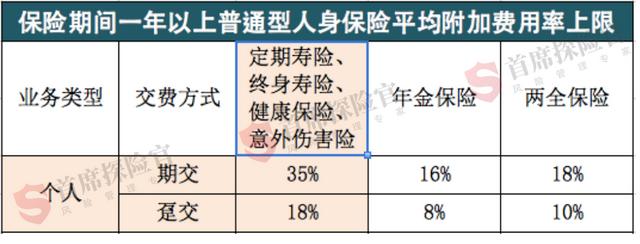

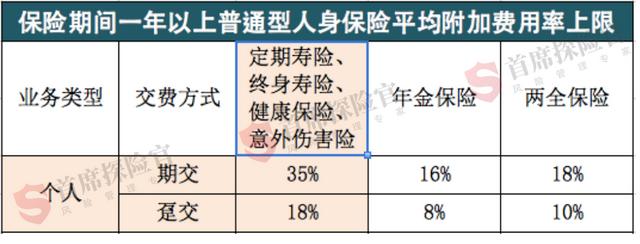

(三)預定附加費用率

保險公司在厘定保險費時,各保單年度的預定附加費用率由保險公司自主設定,但平均附加費用率不得超過下表規定的上限。平均附加費用率是指保單各期預定附加費用精算現值之和占保單毛保費精算現值之和的比例。

首席探險官團隊制作

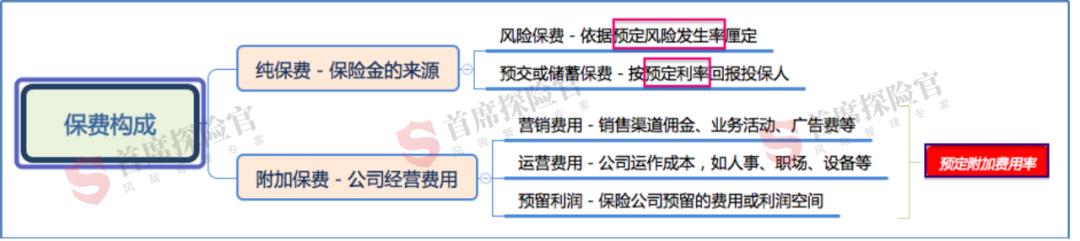

簡單理解,保費由兩大部分構成:一部分為純保費,一部分為附加保費。

首席探險官團隊制作

純保費,又叫淨保費或風險保費,為投保人交付的、以獲得保障的對等額。壽險公司收取此部分保費,用于建立壽險責任準備金,作為保險合同責任(保險金)之給付。它建立在給定的預定風險發生率和預定利率基礎上。

附加保費則是保險公司經營業務所需的各種費用,一般包括營銷費用、運營費用以及預留利潤等。它建立在保險公司給定的預定附加費用率基礎上。

一、預定發生率

就壽險而言,預定發生率就是預定死亡率。

對此,保險監管部門自1996年每隔10年會依據行業經驗數據編制“生命表”提供全行業做為産品定價的依據之一。

目前使用的生命表是2016年12月底公布的第三版《中國人身保險業經驗生命表(2010-1013)》。其中分為“非養老類業務一表”、“非養老類業務二表”和“養老類業務表”。

銀保監會規定保險公司在計算壽險保費時,須采用“非養老類業務一表”(如下表,本表為簡表,未詳列各年齡數據)裡所列各年齡的預定死亡率做為厘定保費的主要依據。另外,《普通型人身保險精算規定》各公司也可以依據自身實際的經驗數據和對未來的風險評估做為厘定保費的計算基礎

首席探險官團隊制作

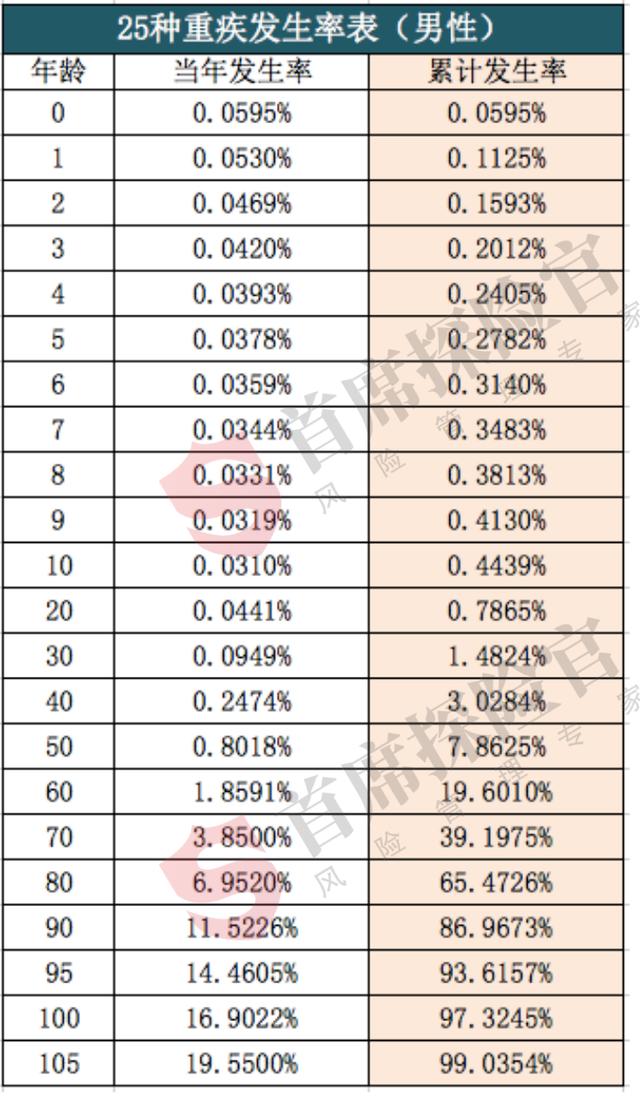

就重疾險而言,預定發生率就是各年齡當年和累計發生重大疾病的概率。

對此,監管部門在2013年10月底公布《中國人身保險業重大疾病經驗發生率表(2006-2010)》(如下表,本表為男性簡表,未詳列各年齡數據),提供全行業做為重疾險産品的主要定價依據。并統一要求全行業所有重疾産品的保障病種必須包含所指定的25種重大疾病。

首席探險官團隊制作

目前市場上的重疾險産品所保障的重疾種類雖然遠遠多于監管部門要求的25種重疾。但,按照近年行業經驗數據顯示,癌症單一病種的發生率占總體的60%以上;加上急性心梗、腦中風等常見6種重疾占比為80%;監管要求的25種病種占比95%。

首席探險官團隊制作

小結-

由于行業對于死亡和主要重大疾病的風險發生率有較統一的參考依據,且各家保險公司在厘定相關産品的風險保費必須遵循監管部門相關規範,因此,各公司在風險保障方面的費用應該是相差不大的。

我們可以得出一個結論:各家産品的價格差異應該不在于“預定風險發生率”,或者說影響不大。

二、預定利率

從前面我們提到的《生命表(2010-1013)》或《重大疾病經驗發生率表(2006-2010)》來看,各年齡的風險發生率是不同的,除了嬰幼兒時期外,年齡越大風險發生率越高。按此,随着被保險人年齡的增長,風險保費應該随之增長才對,這種收費模式我們稱之為“自然保費”。

“自然保費”會造成許多困擾或不利于被保險人的情況發生,例如,收入中斷的退休人群,在更需要保障時,卻很可能因為交不起企高的保費而失去保障。為了避免這樣的情形發生,于是透過精算的手段将逐年上揚的“自然保費”拉平,變成在固定交費期間内每年保費都一樣的“平準保費”(或稱均衡保費)。

首席探險官團隊創作

請大家參看上圖來簡單理解;“平準保費”就是把“自然保費”後期才要多交的錢(紅色三角部分)提前在前期交了(藍色三角部分),這樣就将每年應交的保費拉平了。

既然我們把錢提前交給保險公司,就會産生預計賠付與實際賠付的時間差,也就是保險公司使用了原來屬于我們的資金。當然就要給我們一定的回報。這時候,輪到預定利率出場了。

預定利率是指保險公司在計算保費時,預測收益率後所采用的利率,其實質是保險公司因使用了客戶的資金,而承諾以年複利的方式賦予客戶的回報。就是保險公司給客戶的回報率。這個回報率體現在保費的貼現上,通俗的講,就是給予保費一定的折扣。所以,預定利率越高、所交保費就越少。

舉個粗淺的例子:(精算是一個細緻計算過程,這個舉例是非常簡化的)

目前市場上的産品的預定利率基本在2.5%-3.5%之間。交費年期越長的産品,預定利率對保費的影響越大。例如,3%的預定利率(貼現)來算,原本20年後應交1萬元的保費,你現在提前交給保險公司的話,隻要5530元。

小結二

雖然目前市場上的産品基本在2.5%-3.5%之間,但對長年期的産品而言,預定利率對産品的定價還是起到相當程度的影響。

再者,同樣的預定利率,預定附加費用率越高(也就是附加保費越高),該産品的實際收益率與預定利率的偏差就越大。反過說,我們也可以透過這個偏差值推算該産品的預定附加費用率。

三、預定附加費用率

依據銀保監會下發《普通型人身保險精算規定》對于保險公司厘定附加費用率的規範是:各保單年度的預定附加費用率由保險公司自主設定,但平均附加費用率不得超過下表規定的上限。平均附加費用率是指保單各期預定附加費用精算現值之和占保單毛保費精算現值之和的比例。

(毛保費=純保費+附加保費)

首席探險官團隊創作

再舉個非常粗淺的例子:

假設某20年期交終身重疾險的毛保費精算現值是100000元,其最高總附加費用精算現值可以是100000*35%=35000元,淨總保費精算現值是65000元。附加保費是純保費的53.8%。

小結三:

相較于監管部門對預定利率、預定風險發生率的規範,保險公司在厘定附加費用率上的空間是相當大的。

因此,附加費用率應該是造成不同公司保費差異的重要原因。尤其是長期壽險與健康險。

附加保費用到哪去了?

可以分成“營銷、運營等費用支出”和“預留利潤”兩大部分來看。

一、營銷與運營費用

包括銷售傭金、運營支出、廣告投放、人力成本、職場費用、活動經費等。以下,我簡單用幾個例子與數據來呈現或以文字簡單說明。

傭金與運營支出

2018年小公司弘康與某大公司财報裡關于傭金支出與運營支出占總保費(新單與續收)比率的對比表:

首席探險官團隊創作

弘康總保費遠遠低于某大公司,幾乎隻是後者的零頭。在總保費差距如此懸乎的狀況下(注意:前者以元為單位、後者以億元為單位),尤其某大公司的續收保費必然占總保費的絕大部分下,傭金支出(傳統代理人渠道續期傭金比首期傭金低很多,且第6年起無傭金)的占比應該要更低的,但反而是弘康的3.3倍。而在運營支出上面某大保險公司也高于弘康近3倍。

這兩者的差距,就是我在文章開頭說的:“新、小保險公司沒有老、大保險公司的曆史包袱、組織扁平化加上現在科技的賦能”而産生的差距。

廣告投放費用

2011-16年四大上市險企廣告費用統計表:

首席探險官團隊創作

四大上市險企在2016年廣告宣傳費用支出達241.61億元。日均6619萬元的廣告費用。

我們經常看到一些保險公司的廣告,尤其是開門紅或新産品上市那段時間,各大保險公司會在各式各樣的媒體、投放大量廣告,大有鋪天蓋地之勢。這些廣告費用如果是“羊毛”,必然出在“羊”身上。誰是羊?誰的羊毛?

再看看某大公司近年的廣告宣傳費與17年的理賠年報數據:

首席探險官團隊創作

2017年該公司理賠總金額211億,為千家萬戶送去最及時的溫暖和幫助,确實值得為這家大公司點贊,為其代理人點贊!

而在同年全年廣告費支出是200.81億元。兩者相差無幾!!!

人力、培訓、職場、推動費用

老、大保險公司相較與新、小保險公司在銷售渠道上,具有一個共同的特征,就是擁有一批龐大的專屬傳統代理人隊伍。在銷售渠道上,這是老、大保險公司的核心優勢,但同時也帶來巨大的經營與管理成本。

從國壽、平安、太保、新華四家上市公司在2019年Q2披露的數據得知,國壽擁有157萬、平安129萬、太保80萬、新華39萬代理人。其中平安和太保還披露代理人的月人均收入,分别為5901元和1247元。按照總保費收入、傭金率和代理人人數來推算,國壽和新華代理人月均收入應該不會超過2500元。

據“每日經濟新聞”統計推測,全國有5000萬人以上曾經從事保險代理人工作,而目前在冊人力約有1000萬人,流失率超過80%。而且按照目前傳統代理人隊伍實際的出單狀況,恐怕有6成以上是處于休眠狀态。

傳統代理人金字塔式的業務體制,基層代理人自身的存在感、從業信心與收入普遍低下,流失率也就居高不下。在此情況下,保險公司隻能不斷引進新人,補充新鮮血液,維持業務的穩定與增長。

為吸引新人或同業轉會加盟,保險公司需要相應推出“新人政策”、“聘才計劃”,新人入司後還要給予必要的培訓。接着,為了激勵代理人開單、持續開單會推出各種各樣的業務推動方案,包含短期的激勵和長期的獎勵政策。為了擴大銷售隊伍規模,保險公司還需要建立新機構、租賃新職場并招募更多的管理與後援内勤人員。

以上各種費用與成本加總起來絕對是一筆龐大的的數字。但保險公司不是傻子,不會做虧本的生意。之所以持續大量的投入,原因很簡單也很合理,因為傳統代理人渠道一直是保險公司最穩定的業務來源、盈利最高的銷售渠道。

大家想一想,投入巨大、盈利還最高,其“底氣”來自哪裡?

謎底就不明說了,用一句保險公司培訓(激勵)代理人常說的話來提示大家:沒有賣不出去的産品,隻有賣不出産品的人。

二、預留利潤

預留利潤,簡單理解就是保險公司希望能夠透過這個産品賺取的利潤。

保險公司在定價時,希望預留更高的利潤,産品的預定附加費用率當然就要越高,如果保險公司因為缺少“品牌溢價”效應、也沒有一大批“聽話照做”的代理人隊伍,最好的策略應該是:降低預留利潤,透過薄利多銷,搶占更多市場份額。

預留利潤高或者低屬于保險公司業務發展的選擇,并沒有絕對的對與錯。

再者,如前所言,新、小保險公司輕裝上陣、沒有老、大保險公司過往曆史遺留下來的巨大包袱。因此,新、小保險公司不需要以現有産品的高利潤來填補過去留下來的坑。

行業發展的一段慘痛史:

40歲以上的朋友,應該對上世紀90年代末的高存款利率有很深的印象,當時國壽、平安、新華、太平洋、泰康幾家保險公司相繼推出預定利率7.5-10%左右的儲蓄險,例如平安“少兒360”、國壽“99鴻福”等,承諾客戶的年複利約在8%左右,而且是終身的。現在看來會覺得8%的無風險收益實在是太難得了,但當時很多人并不覺得這樣的保險産品好,畢竟同時期的銀行存款利息都有10%。

但是别忘了,銀行利息是可以随時調整的。在利息急劇下降的過程中,1999年6月,成立尚不足一年的保監會緊急通知,限定保險産品的預定利率上限為2.5%。2.5%的預定利率維持了14年之久,直到2013年8月份才放開。

下調後的預定利率隻适用于新保單。所有之前的保單都必須要按合同執行。所以,那些投了“少兒360”和“99鴻福”的客戶,現在依然享受每年8%甚至9%年複利的超級待遇。但這對銷售這些保單的保險公司來說,絕對是巨大的負擔。

高盛公司曾發表報告指出,預計平安、國壽、太保三家壽險公司的潛在利差損約為320—760億元。很快這個估算值被證明太低了。因為在1999年國壽的利差損就已經累積到258億元。

慶幸的是國壽上市之前,将以前舊有的壽險、健康險等保單剝離給了母公司(集團),甩掉了這個包袱。但其他市場化的保險公司就沒有這麼幸運了,隻能獨吞苦果。在2009年保監會召集全國各大保險公司一把手召開的閉門會上,平安掌舵人大倒苦水說,平安的利差損有800億元。

以常理推測,背負過往曆史包袱越重的公司,對産品的預留利潤要求應該是越高的;對于沒有曆史包袱負擔的新保險公司,為了突破現有市場格局、搶占市場份額,在産品定價的各個方面,首先考量必然是,透過讓利給消費者,赢得市場。

寫在最後

各家保險公司發展階段不同,相應的總體戰略、目标市場、營銷模式、渠道經營、産品策略自然不可能一樣。即使同一家公司,也會随着自身的發展階段而有所調整。在産品定價上,自然各有理由。

老、大保險公司在市場具有品牌優勢,适當的将“品牌溢價”的價值反應在産品的定價上是很正常、也是明智的。不過我們在投保的時候,要想清楚自己願意為所中意的“品牌”支付多少的“溢價”,也就是說你願意比别人多支付多少“品牌”使用費?

對我這個資深老保險人來說,

因為:

1、保險公司大小隻是相對而言,所有的保險公司都是非常“大”的公司;

2、大小保險公司之間的理賠與服務并無差距;

3、在國内,一張保單是否安全靠譜?主要的依靠是中國出色的監管制度而非保險公司的大小。

所以,

對于保險産品,我的态度其實很簡單:産品優先、産品的性價比才是硬道理。

不需要像購買奢侈品一樣,首先考量的是能彰顯個人尊貴的“品牌”!

當然,如果你認為保險公司的“品牌”很重要,願意為其付出所費不赀的“溢價”,也沒錯!畢竟,擁有足額的保險保障是最重要的。

當疾病和不幸來臨時,保險絕對是最實在的救命仙丹或留給家人最後的愛。

希望“首席探險官”能給你帶來一些啟發;歡迎将“首席探險官”分享給你的親朋好友。

微信搜索“首席探險官”微信公衆号或掃描下方二維碼關注我們,獲得更多行業資訊。

微信掃描圖中二維碼關注我們

,

更多精彩资讯请关注tft每日頭條,我们将持续为您更新最新资讯!